\\ 期間限定キャンペーン実施中 //

\\ 期間限定キャンペーン実施中 //

本ページはプロモーションが含まれています。

ふるさと納税は税金を納めている方にとって、とてもお得な制度です。応援したい自治体に寄付するだけで、返礼品がもらえるだけでなく、税金の控除(※)も受けられます。

※控除=差し引くこと

テレビなどで取り上げられて、ふるさと納税を活用している方が増えていますので、「そろそろ自分もやってみようかな……」とお考えの方もいらっしゃいますでしょう。

しかし、ふるさと納税について調べてみると、『自己負担額』『控除限度額』『ワンストップ特例』などあまり聞くことのない用語が並び、ハードルが高いと感じるかもしれません。また以下のような疑問を感じるケースも多いです。

寄付はどこからどうやって行えばいいの?

年収が低くてもふるさと納税できる?

確定申告しなければいけないの?

このように、手続きがわかりにくいため「来年からでいいかな」と結局先送りにした経験がある方も多いと思います。

さらにふるさと納税を始めてはみたものの、利用条件を守っていなかったり、手続きに不足があったりして実は損していることもあるのです。

そこで本記事ではふるさと納税初心者の方に向けて、損しないためのふるさと納税のやり方を以下の3つに分けて詳しく解説します。

イラストや具体例を多く使用してわかりやすくまとめていますので、ぜひ参考にしてみてください!

ふるさと納税を利用して自治体に寄付を行うと、以下のメリットがあります。

税金に関しては寄付した金額以上の控除を受けられるわけではないため、節税や減税になりませんが、返礼品がもらえることを考えるとふるさと納税のメリットはとても大きいと言えます。

なお、ふるさと納税は地方と都市部の格差是正や地方活性化などのために2008年にスタートした制度です。

参考:総務省ふるさと納税ポータルサイト『よくわかる!ふるさと納税』

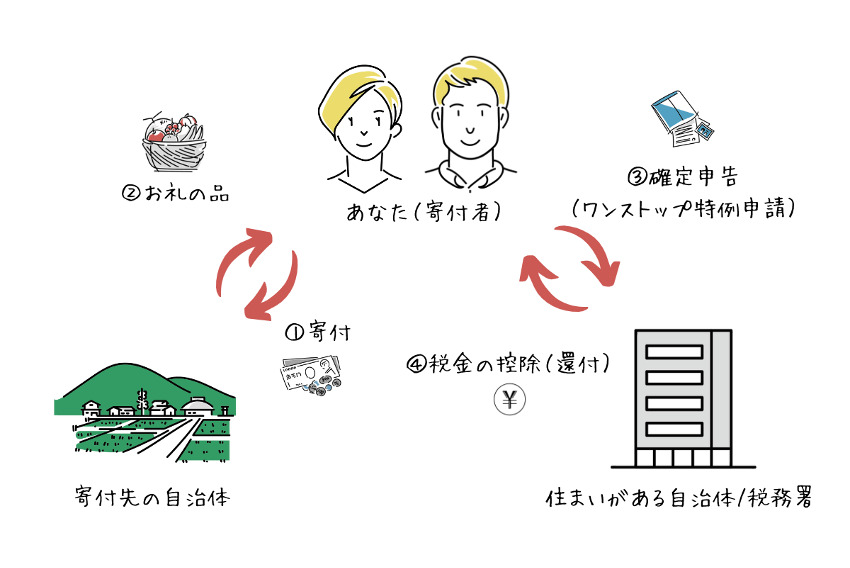

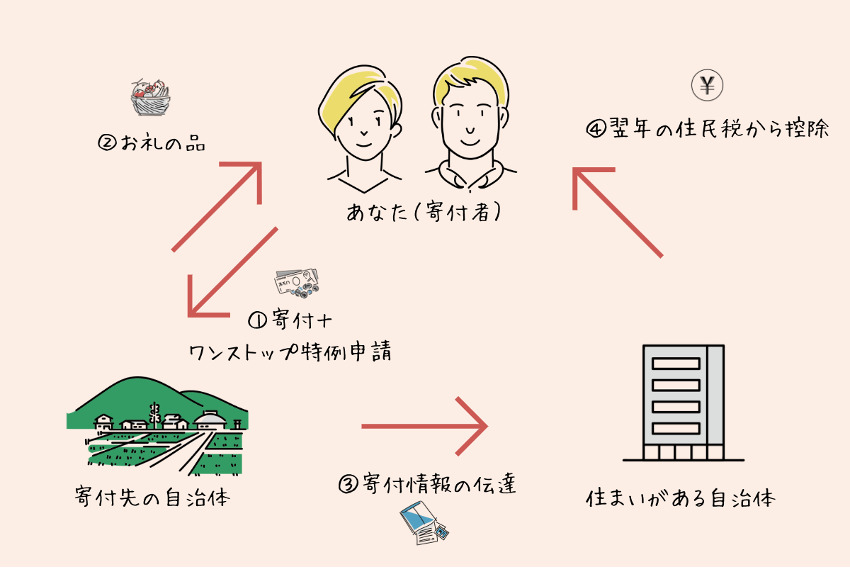

ふるさと納税の仕組みのイメージ図

自治体への寄付を行うと(①)、寄付先の自治体から寄付額の最大3割相当の返礼品をもらえます(②)。

また確定申告もしくはワンストップ特例申請を行うことで(③)、原則として寄付した金額から2,000円を除いた全額が税金から控除されます(④)。

例えば、ふるさと納税制度を利用して30,000円をA市に寄付した場合、まずはA市から最大9,000円分(寄付した金額の3割相当)の返礼品を受け取れます。

また寄付した金額から2,000円を除いた28,000円分を本来納めるべき税金から控除できる仕組みとなっています。

つまり、この場合実質7,000円分得していると考えることが可能です。

ふるさと納税で控除される税金の種類は、原則として寄付を行った年の所得税と翌年の住民税です(※)。

※ワンストップ特例制度を利用した場合は所得税からの控除分も住民税から控除される。

つまり、ふるさと納税の寄付は実質所得税と住民税の前払いをしていることになります。

また自己負担額の2,000円について補足すると、寄付した金額や寄付の回数、寄付先の自治体の数によらず一律です。

ただし、所得から計算される控除限度額(ページ内部リンク)を超えて寄付を行った場合は自己負担額が2,000円を超える場合があるため、注意してください。

寄付額に応じてポイントやマイル、ギフト券などの付与を行っているふるさと納税特設サイトも多く存在します。

場合によっては自己負担額の2,000円を超えるような付与が受けられるところもあるため、普段よくお使いのポイントなどを軸にどのサイトを利用して寄付を行うか決めるのもいいでしょう。

| サイト名 | 特典の種類 |

|---|---|

| 楽天ふるさと納税 | 最大30%の楽天ポイント還元 |

| au PAY ふるさと納税 | Pontaポイントが貯まる |

| ANAのふるさと納税 | ANAマイルが貯まる |

| JALふるさと納税 | JALマイルが貯まる |

| ふるなび | 最大12%相当のふるなびコイン還元 |

| ふるさとプレミアム | 最大13%相当のAmazonギフト券還元 |

| ふるさと本舗 | 最大5%相当のAmazonギフト券還元 |

| JRE MALLふるさと納税 | JRE POINTが貯まる |

2024年6月時点の情報なので、最新情報は各サイトでご確認ください。

ポイントは住民税からの控除です。ふるさと納税の場合は、一般の寄付金控除と異なり、住民税から特例分という特別な控除を受けられます。

この特例分があるおかげで、寄付額の2,000円を超える分の全額を税金から控除できる仕組みになっています。

以下の記事でふるさと納税と住民税の関係について詳しく解説しているため、参考にしてください。

ふるさと納税の寄付のやり方はとても簡単です。

企業が運営するふるさと納税特設サイト(以下、ふるさと納税サイト)を利用すれば、ネットショッピングと同じ感覚で寄付を行えます。

出典:ふるさとチョイス

ただし、事前準備や申し込み時の注意点などいくつか押さえておかなければならないことがあります。その中でも控除限度額の算出やワンストップ特例申請などの制度は、必ず押さえておきましょう。

それらのポイントを押さえつつ、寄付のやり方を3ステップに分けて詳しく解説します。

寄付を行う前に、自分の控除限度額を必ず確認しましょう。

なぜなら控除限度額を超えて寄付を行った場合には、自己負担額が増えてしまうためです。

出典:総務省ふるさと納税ポータルサイト『税金の控除について』

控除限度額とは、ふるさと納税制度の利用により税金から差し引くことができる最大金額です(※)。

控除限度額は自分の収入や他の所得控除の状況に応じて決まります。

※正確には(控除限度額−2,000円)が控除できる最大金額を指します

控除限度額の計算方法は、総務省のふるさと納税ポータルサイトに記載されています。また控除限度額の目安を収入と家族構成別に探せる早見表も用意されているため、参考にするといいでしょう。

| ふるさと納税を行う方の家族構成 | ||||||||

|---|---|---|---|---|---|---|---|---|

| ふるさと納税を行う方本人の給与収入 | 独身又は共働き | 夫婦 | 共働き+子1人(高校生) | 共働き+子1人(大学生) | 夫婦+子1人(高校生) | 共働き+子2人(大学生と高校生) | 夫婦+子2人(大学生と高校生) | |

| 300万円 | 28,000 | 19,000 | 19,000 | 15,000 | 11,000 | 7,000 | – | |

| 325万円 | 31,000 | 23,000 | 23,000 | 18,000 | 14,000 | 10,000 | 3,000 | |

| 350万円 | 34,000 | 26,000 | 26,000 | 22,000 | 18,000 | 13,000 | 5,000 | |

| 375万円 | 38,000 | 29,000 | 29,000 | 25,000 | 21,000 | 17,000 | 8,000 | |

| 400万円 | 42,000 | 33,000 | 33,000 | 29,000 | 25,000 | 21,000 | 12,000 | |

| 425万円 | 45,000 | 37,000 | 37,000 | 33,000 | 29,000 | 24,000 | 16,000 | |

| 450万円 | 52,000 | 41,000 | 41,000 | 37,000 | 33,000 | 28,000 | 20,000 | |

| 475万円 | 56,000 | 45,000 | 45,000 | 40,000 | 36,000 | 32,000 | 24,000 | |

| 500万円 | 61,000 | 49,000 | 49,000 | 44,000 | 40,000 | 36,000 | 28,000 | |

| 525万円 | 65,000 | 56,000 | 56,000 | 49,000 | 44,000 | 40,000 | 31,000 | |

| 550万円 | 69,000 | 60,000 | 60,000 | 57,000 | 48,000 | 44,000 | 35,000 | |

| 600万円 | 77,000 | 69,000 | 69,000 | 66,000 | 60,000 | 57,000 | 43,000 | |

| 700万円 | 108,000 | 86,000 | 86,000 | 83,000 | 78,000 | 75,000 | 66,000 | |

| 800万円 | 129,000 | 120,000 | 120,000 | 116,000 | 110,000 | 107,000 | 85,000 | |

| 900万円 | 151,000 | 141,000 | 141,000 | 138,000 | 132,000 | 128,000 | 119,000 | |

| 1000万円 | 176,000 | 166,000 | 166,000 | 163,000 | 157,000 | 153,000 | 144,000 | |

注意しなければならない点は、早見表はあくまで目安であり、扶養家族や所得控除の状況などによって実際の控除額と異なる可能性があることです。また自分で正確に控除限度額を計算することも簡単ではありません。

そこで役に立つのが、控除限度額算出シミュレーションです。

シミュレーションを利用すれば、自分の収入や扶養家族の有無、他の所得控除の状況などを入力するだけで自動的に控除限度額を算出してくれます。

出典:ふるさとチョイス『控除限度額シミュレーション』

企業が運営するふるさと納税サイトには、こうしたシミュレーションのページが用意されています。

サイトによって入力できる情報に若干の違いもあるため、自分の状況に合ったページを利用してみてください。

以下のケースに該当する場合は、ふるさと納税を行っても損をする可能性があります。

控除すべき税金がない場合は、ふるさと納税のメリットを受けられません。例えば扶養内で働いているパートやアルバイトの方や自営業で赤字の見通しの方などが該当します。

所得税や住民税を納めている方でも、税金が一定額以下の場合には差し引くことができる金額も小さくなるため、ふるさと納税によるメリットが受けられない可能性があります。

具体的には、控除限度額が10,000円以下の方は注意が必要です。返礼品は寄付した金額の最大3割相当のため、10,000円以下の寄付だと返礼品の価値は約3,000円以下に抑えられます。

自己負担額2,000円は収入で変動しないため、この場合にはあまり大きなメリットがないと言えるでしょう。

ふるさと納税をしないほうがいい・損するケースに関しては別記事でも詳しく解説しているため、よろしければ参考にしてください。

出典:楽天ふるさと納税

寄付を行いたい自治体や返礼品を探す際には、企業が運営するふるさと納税サイトの利用がおすすめです。

自治体と返礼品を探す方法には、以下のやり方が挙げられます。

出典:ふるさとチョイス

クレジットカードだけでなく、スマホ決済やオンライン決済などに対応しているサイトも多いため、手軽に寄付ができます。

主なふるさと納税サイトの決済方法一覧

| サイト名 | 決済方法 |

|---|---|

| ふるさとチョイス | ・クレジットカード ・Amazon Pay ・PayPay ・楽天Pay ・d払い ・メルペイ ・コンビニ支払い など |

| 楽天ふるさと納税 | ・銀行振り込み ・クレジットカード など |

| au PAY ふるさと納税 | ・クレジットカード ・au PAY ・auかんたん決済 |

| ANAのふるさと納税 | ・クレジットカード |

| JALふるさと納税 | ・クレジットカード |

| ふるなび | ・クレジットカード ・Amazon Pay ・PayPay ・楽天Pay ・d払い など |

| ふるさとプレミアム | ・クレジットカード ・Amazon Pay ・PayPay |

| ふるさと本舗 | ・クレジットカード |

| JRE MALLふるさと納税 | ・クレジットカード |

※サイト内で利用可能な決済方法であっても、自治体や寄付金額によっては利用不可の場合もあります。

寄付した金額に応じてポイントやマイル、ギフト券の付与を行うサイトもあります。

また抽選キャンペーンやサイト限定返礼品などその他の特典が非常に多い点も、ふるさと納税サイトを利用するメリットのひとつです。

出典:ふるなび

実際にふるさと納税サイトで納税する自治体や返礼品を探してみましょう。

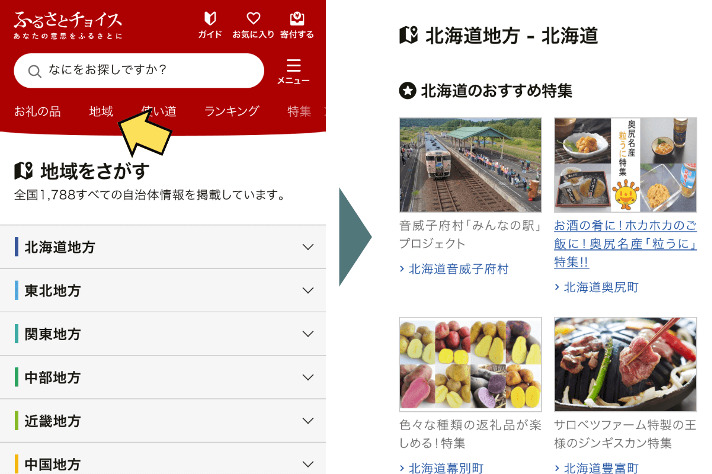

※出典:ふるさとチョイス(スマートフォンサイト)

※以下の手順における画像の掲載情報は、2023年2月時点のものです。

どのサイトを利用する場合も会員登録は必須です。なお、Amazonアカウントなどでログインできるところもあります。

注意点としては、必ず税金の控除を受ける予定の本人の名前・住所で登録して寄付を行いましょう。たとえ家族であったとしても、本人からの寄付でない場合は控除が受けられません。

会員登録できたら、さっそく寄付を受け付けている自治体や返礼品を探してみましょう。

まずは地域で検索してみます。ヘッダーメニューの地域というタブをクリックして、地方→都道府県→市区町村と絞り込んで検索できます。

多くのふるさと納税サイトでは、ランキング形式で人気商品をまとめています。

ふるさとチョイスのサイトでは、トップページ中盤の『人気の品でチョイス』の項目から人気ランキングやリピーターが多い品などを検索できます。

控除限度額に合わせて返礼品を選ぶケースも多いです。その場合は寄付金額の範囲を指定する検索方法が役立ちます。

他にも寄付金の使いみちからの検索やキーワードを具体的に指定して検索することもできます。ぜひ好みの検索方法を利用してみてください。

ふるさと納税に参加している自治体の数や返礼品の種類はとても多いため、どれを選べばいいのかと頭を悩ませることもあるかもしません。

そこで選び方のポイントをまとめましたので、ご覧ください。

返礼品の中には「こんなものまで?」とびっくりするような変わり種も用意されているため、3つ紹介します。

出典:ふるさとチョイス(福岡県北九州市)

体験型の返礼品を用意している自治体もあり、例えば福岡県北九州市ではドローンの操縦が体験できます。

専門の指導教官からレッスンを受けることもできるため、一度やってみたい方におすすめです。

出典:ふるさとチョイス(福岡県北九州市)

実は健康診断や人間ドックを返礼品として用意している自治体は結構あります。

健康診断などを受ける機会が少ない自営業・フリーランスの方などにおすすめです。

出典:ふるさとチョイス(岐阜県高山市)

お墓の場所が遠くてなかなか行けないという方のために、お墓掃除の代行サービスを返礼品として用意している自治体もあります。

他にも高齢になった親のみまもり訪問サービスやハウスクリーニングなど生活に役立つ返礼品もあるため、ぜひ自分のニーズに合ったサービスを探してみてください。

寄付する自治体と返礼品が決まれば、次は申し込みです。

ただしいくつか注意点があるため、詳しく解説します。

ふるさと納税では寄付後に税金控除の申請をする必要があるため、原則として確定申告を行わなければなりません。ただし、会社員など多くの給与所得者は確定申告をする機会がないため、条件を満たせば確定申告せずに控除申請ができる制度があります。それがワンストップ特例制度です。

ワンストップ特例制度の利用条件は以下の通りです。

寄付の申し込み時にはワンストップ特例申請書の送付を希望するかどうか問われることが多いため、条件を満たして送付を希望する場合はそのように選択しましょう。

※ワンストップ特例申請書は他の方法で入手することも可能です。

出典:ふるさとチョイス

ふるさと納税のワンストップ特例申請を行ったあとでも、医療費控除や住宅ローン控除の適用を受けるために確定申告する必要が生じるケースもあります。

特に自治体などへワンストップ特例申請の取り消しする連絡などする必要はないため、そのまま確定申告しましょう。ただしひとつ重要な注意点があります。

それはワンストップ特例申請は確定申告により無効化されることです。つまり、ワンストップ特例申請と確定申告の併用はできません。

そのため確定申告時に改めて寄付情報を記載する必要があることを忘れないでください。

自治体への寄付金は、多くの場合その使いみちを指定できます。

例えば兵庫県神戸市の場合、以下のような使いみちがあります。

※使いみちは他にも指定できます。

出典:ふるさとチョイス(兵庫県神戸市)

寄付の申し込みからしばらくすると、返礼品が届きます。ただし品物によっては発送タイミングが異なるため注意が必要です。

例えば人気が集中している返礼品や収穫時期が限定されているフルーツなどは予約商品となり、発送が数ヶ月先になることも珍しくありません。

出典:ふるさとチョイス(長野県塩尻市)

寄付金受領証明書とは、寄付を受け取ったことを証明する書類です。寄付先の自治体から寄付完了後1週間〜1ヶ月半ほどで自宅に届きます。

確定申告時に必要となる場合があるため、破棄せず大切に保管してください。

ふるさと納税の手続きは、寄付だけで終わりではありません。税金から控除を受けるための申請も必要です。この申請を忘れてしまうと、税金控除を受けられませんので気をつけてください。

控除のための申請には、以下の2パターンがあります。

原則として確定申告が必要ですが、一定の条件を満たせばワンストップ特例制度が利用可能です。

確定申告の場合、最近ではスマホひとつで確定申告を済ませることも可能になるなど利用環境の整備が進んでおり、あまり経験がない会社員の方でも比較的スムーズに申告を済ませられるようになっています。

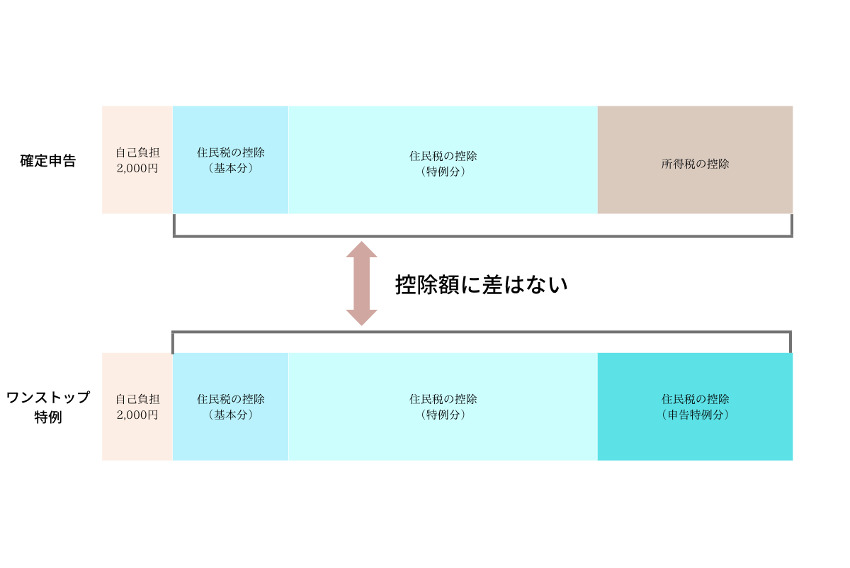

ワンストップ特例・確定申告、どちらのやり方で手続きしても税金からの控除額に差は基本的に生まれません。

ただし、ワンストップ特例と確定申告では控除される税金の種類が異なるため、住宅ローンを利用しているなど状況によっては控除額に多少差が出ます。

しかし、こういったケースでもほとんどの場合控除額に大きな差は生じないため、基本的にはあまり気にする必要はありません。

住宅ローン控除とふるさと納税の控除の併用については別記事で詳しく解説しています。参考にしてください。

ワンストップ特例制度のイメージ図

ワンストップ特例制度は自治体に申請書を提出するだけで、確定申告を行わずに控除を受けられる便利な仕組みです。原則として、寄付した金額のうち2,000円を超える分の全額を翌年の住民税から控除できます。

手続き自体も非常に簡単ですので、さっそく手順を確認していきましょう。

ワンストップ特例申請書は、主に以下の2通りの方法で入手できます。

寄付の申し込み時にワンストップ特例を申請するかどうか決まっている場合は、申請書の送付を希望しましょう。

送付の希望を忘れてしまった、あとからワンストップ特例を利用したくなったといった場合でも、寄付を行ったサイトのマイページなどからダウンロードできます。

また総務省や一部の自治体のサイトからでも申請書がダウンロードできるため、必要に応じて利用してください。

申請書を入手できたら、住所や氏名、電話番号、寄付情報などを記入しましょう。

またマイナンバーも必要です。

出典:ふるさとチョイス『申告特例申請書 記入例』

記入が終わったら所定の本人確認書類の写しを同封して、寄付先の自治体に提出します。ワンストップ特例申請書はたとえ同じ自治体への複数回の寄付であっても、寄付を行うたびに提出が必要です。

またワンストップ特例申請の期限は、ふるさと納税を行った翌年1月10日(必着)です。期限内に届かなかった場合は正しく手続きが行われないため、注意しましょう。

2022年から一部の自治体では、ワンストップ特例がインターネット上から申請可能となりました。オンラインワンストップ申請に対応したふるさと納税サイトや自治体マイページなどから利用できます。

書面の場合、寄付を行うたびに申請書を送る必要がありますが、オンラインワンストップ申請であれば複数の自治体、複数の寄付に対して同時申請することができます(※自治体マイページの場合)。

他にも寄付情報の管理や寄付金受領証明書のダウンロード、引っ越しなどで住所が変わった場合の変更申請ができるなど、ふるさと納税をスムーズに利用できるための機能が充実しています。

対応自治体は続々と増えていますので、ぜひ一度利用してみてください。

出典:自治体マイページ(トップページ)

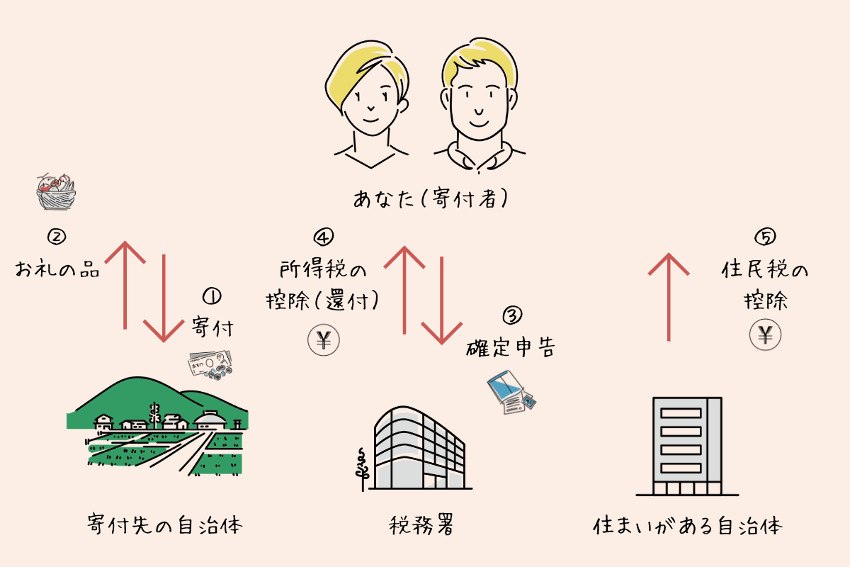

ふるさと納税の確定申告のイメージ図

ワンストップ特例制度を利用しない場合は、確定申告が必要となります。正しく確定申告すれば寄付金控除の適用が受けられ、寄付を行った年の所得税と翌年の住民税から控除(還付)されます。

確定申告には主に①書面による申告と②e-Taxというインターネットを通じて行う電子申告の2通りの方法があります。それぞれの手順について解説します。

ふるさと納税に関する項目で、ミスが起こりやすいポイントをピックアップして解説します。

源泉徴収票と寄付金受領証明書を必ず用意しましょう。他の所得控除の適用を受ける場合には、それぞれ必要とされる書類も用意します。

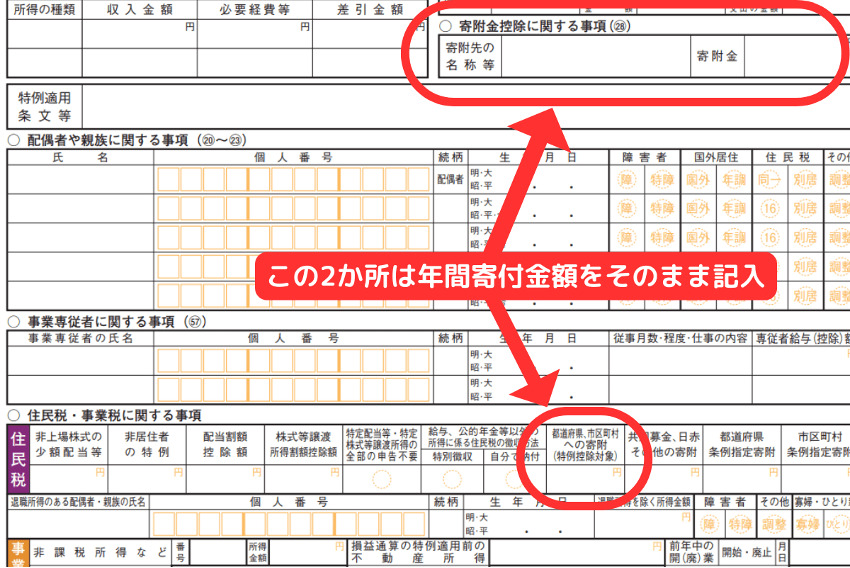

確定申告書第一表

源泉徴収票の記載内容をもとに所得金額などを記入したら、「所得から差し引かれる金額」の寄附金控除の欄に自分が寄付した金額から2,000円を引いた金額を記入します。

確定申告書第二表

第一表の寄附金控除への記入だけで終わらせてはいけません。

第二表の以下の2か所にも記入が必要です。

なお、この2か所には2,000円を引いた金額ではなく年間寄付金額をそのまま記入すればOKです。

税務署への持参または郵送で提出します。

本人確認書類のコピーなどと合わせて、必要書類の添付も忘れずに行いましょう。

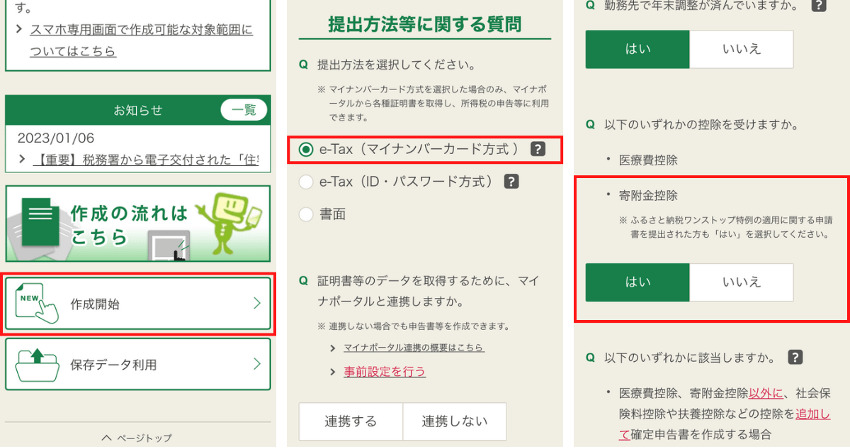

e-Taxとは、申告データをインターネット経由で税務署に送信する方法です。

書面での作成に比べてミスが起こりにくく、画面の指示通りに進めるだけで手続きが完了しますので、確定申告未経験の方でもスムーズに行えます。

インターネット環境、スマートフォン(パソコン)、マイナンバーカードをご用意ください。

スマートフォンはマイナンバーカード読み取りに対応したものが必要です(※ICカードリーダでも可能です)。

またマイナポータルアプリのインストールとマイナポータルの利用者登録を済ませておくと、申告がスムーズに進みます。

事前準備が完了したら国税庁の確定申告書作成コーナーにアクセスします。

(確定申告書作成コーナー利用の推奨環境はこちら)

『作成開始』ボタンをタップすることで、申告書の作成が始まります。

※スマートフォンの作成画面

画面指示に従って進めましょう。

収入などの入力を終えたら、寄附金控除の項目に入力を行います。

e-Taxの場合、寄付金控除の入力を行えば第二表の住民税に関する項目なども自動で入力されるため、書面に比べて記入漏れなどのミスをする可能性が低くなります。

スマートフォンでe-Taxを行う場合の実際の画面

e-Taxによる確定申告のより詳しい手順に関しては、以下の記事で解説しています。

なお記事内ではスマホから実際に申告を行う手順を紹介していますが、パソコンから申告する場合も基本的に手順は変わりませんので、ぜひ参考にしてみてください。

寄付を行い、控除の申請をすればふるさと納税を利用するための手続きはすべて完了します。

しかし、税金はしっかりと控除されたのだろうかと気になることもあるでしょう。そこで、きちんと控除されたかどうか確認する方法を解説します。

規定通りに手続きできていれば、確認する必要はないように思えますが、以下の2つの理由からできるかぎり確認しておくことをおすすめします。

初めて確定申告する場合や寄付の回数が多い場合には、知らないうちにミスしていることもあります。そのため正しく控除されているかどうか確認して、手続きがきちんとできていたかどうかチェックすると良いでしょう。

なお、手続きにミスがあっても修正できるケースもありますので、その意味でも確認は必要です。

滅多に見られませんが、自治体側の処理で抜け漏れが起こることもあり得ます。明らかにおかしな点がある場合には、自治体に問い合わせるようにしましょう。

次に確認する方法をお伝えします。計算通りに控除されているかどうかは、住民税決定通知書という書類で確認できます。

住民税決定通知書とは、お住まいの自治体から発行される住民税額の決定をお知らせする書類です。

会社員の方の場合、毎年5~6月頃に勤務先から受け取ります。

自営業・フリーランスの方は、6月頃にお住まいの自治体から郵送で届きます。

『税額控除額』という欄に注目しましょう。なお住民税は都道府県民税と市町村民税の2つに分かれており、それぞれ『税額控除額』という欄があります(※)。

※納税通知書は自治体によって様式が異なります。摘要の欄に『ふるさと納税控除額』などと詳細が記載されている場合もあるため、不明点はお住まいの自治体へお問い合わせください。

ワンストップ特例制度を利用している場合、この2つの欄の合計額である『住民税からの控除額』が(寄付金額-2,000円)と等しくなっていれば、正しく控除を受けられていることがわかります。

確定申告により所得税からも控除を受けている場合は、さらに『所得税からの控除額』を足し合わせた金額が(寄付金額-2,000円)と一致するならば、計算通りに控除が受けられています。

なお税額控除額に記載がないもしくは0円となっている場合は、ふるさと納税の控除を受けられていない可能性が非常に高いです。早急に自分の手続きにミスがなかったかどうか確認することをおすすめします。

ふるさと納税と住民税の関係については以下の記事で詳しく解説しているため、参考にしてください。

おかしな点が見られた場合には、自らの手続きでどこかミスがあったことを疑いましょう。

自分の寄付情報や手続き内容を見返して、どうしても解決しない場合や控除がまったくされていないなど明らかにおかしな場合は、お住まいの自治体へ問い合わせてください。

年末調整での申請はできません。

ふるさと納税の控除を受けるには、ワンストップ特例申請または確定申告が必要です。また、寄付金受領証明書などふるさと納税関連の書類を勤務先に提出する必要はありません。

産休・育休期間外の収入状況で判断します。

なぜなら出産手当金や育児休業給付金などは非課税収入のため、ふるさと納税による税金の控除には関係がないからです。また出産手当金や育児休業給付金なども控除限度額算出の計算に含まれないため、注意してください。

入力情報の確認を改めてしっかりと行いましょう。

計算方法自体はサイトによって大きく異なるわけではありません。結果に大きな違いがある場合は、入力にミスがあるか扶養控除や所得控除の項目が正しく入力できていない可能性があります。

またサイトによって入力項目が若干異なる場合もあるため、自分の状況に合ったシミュレーションを利用することをおすすめします。

寄付は可能ですが、原則として返礼品を受け取ることはできません。

ふるさと納税の寄付は市区町村単位で行います。しかし、お住まいの都道府県内であっても住所地とは異なる市区町村であれば、返礼品を受け取れます。

ふるさと納税は1月1日から12月31日までの1年間を基本単位としており、本年分の寄付は12月31日までに行います。

またワンストップ特例の申請は寄付の翌年1月10日までに行わなければならず、確定申告は基本的に毎年2月16日から3月15日までに行うようになっています。

なお源泉徴収される給与所得者が確定申告によりふるさと納税の控除の適用を受ける場合は、その多くが還付申告となります。還付申告は寄付の翌年1月1日から5年間可能です。

ふるさと納税で損しないためのポイントをおさらいしましょう。

以上の3点を押さえておけば、ふるさと納税で損することほとんどありません。各自治体が工夫を凝らした魅力的な返礼品を探すのはとても楽しいものです。

ぜひこれから始めてみようという方は、本記事を参考にふるさと納税にチャレンジしてみてください。

ここではふるさと納税をする上でチェックすべきふるさと納税サイトをご紹介します。たまったポイントをAmazonギフトカード等に交換できたり、1ポイント=1円でふるさと納税に利用できるといったお得なサービスが満載のおすすめサイトを厳選しました!ふるさと納税サイトを上手に活用して、ふるさと納税をお得に利用しましょう。

ふるさとチョイス

テレビCMでもおなじみのふるさとチョイスは自治体掲載数『日本一』のふるさと納税サイトです。お礼の品掲載数も“No.1”!1万点を超える返礼品から選べるので、あなたにピッタリの返礼品がきっと見つかるはずです。1マイル=1円でふるさと納税で使うことができ、さらに他社のポイント(Amazonギフトカード、dポイント、楽天ポイントなど)に交換可能なサービス「チョイスマイル」もふるさとチョイスの大きな魅力です!また、控除上限額シミュレーションが用意されているので、一人一人の状況(所得や家蔵構成など)に応じて、いくらまでふるさと納税の寄付ができるか簡単に調べることができます。

さとふる

テレビやラジオで活躍中のトリオ芸人、東京03が登場するCMでおなじみの「さとふる」。ふるさと納税といえばさとふるを思い浮かべる方も多いのではないでしょうか。さまざまなランキングから、人気の返礼品を簡単に探すことができます。さらに、レビューが豊富なので、リアルな声を参考に返礼品を選べるのが魅力です。ワンストップ特例制度や確定申告などについてもわかりやすく説明しているため、初めてふるさと納税をする方でも安心して始めることができます。

ふるなび

バラエティ豊かな返礼品を取り揃えているふるさと納税サイト「ふるなび」。貴乃花光司さん出演のCMでもおなじみですね。ふるなびカタログやふるなびコインなどさまざまな独自サービスを提供しています。ふるなびを使ってふるさと納税をするとおトクなことがたくさんあります。ふるなび公式ブログ「ふるさと納税DISCOVERY」では、ふるさと納税にまつわるお役立ち情報を幅広く発信しています。ふるさと納税に関する困り事や悩み事もきっと解決できるはずです。

ふるさと納税システムシェアNo.1(※1)のシフトセブンが

全国80自治体との契約業務に

電子契約サービス「電子印鑑GMOサイン」を利用

〜自治体のふるさと納税業務における「契約DX」のスタンダードへ〜

(※1)国内主要ふるさと納税管理システム3社の公表数値を比較。2022年7月22日付読売新聞調査

電子契約サービスごとの違いや選び方などについて、下記の記事でわかりやすく比較しています。ぜひご参考にしてください。また、各社のサービスをまとめた比較表を “無料” でダウンロードできます。

\ “無料” で使える電子契約サービスをまとめました! /

\ 各社サービスを一覧でチェック! /

GMOサインは、導⼊企業数No.1 ※ の電子契約サービスで、350万社以上の事業者にご利用いただいております。また、自治体などにおいても広く導入されています。同⽔準の他社サービスと比較をしても、使用料がとてもリーズナブルなのが特徴です。さらに、無料で試せる「お試しフリープラン」もあるので手軽に利用できます。各種機能も充実しているため、使い勝手も抜群です。ぜひ一度お試しください。

※ 導入企業数は「GMOサイン(OEM商材含む)」を利用した事業者数(企業または個人)。1事業者内のユーザーが複数利用している場合は1カウントする。内、契約社数「100万社」(複数アカウントをご利用の場合、重複は排除)

電子印鑑の作成方法を画像・動画付きでわかりやすく解説!無料で使えるアプリ・ツール・ソフトも紹介【弁護士監修】【2025年4月最新版】

電子印鑑の作成方法を画像・動画付きでわかりやすく解説!無料で使えるアプリ・ツール・ソフトも紹介【弁護士監修】【2025年4月最新版】

【2024年義務化】導入検討するなら今!電子帳簿保存法対応システムの導入期限は?流れと選定ポイントも解説

【2024年義務化】導入検討するなら今!電子帳簿保存法対応システムの導入期限は?流れと選定ポイントも解説

GMOサインが運営する公式ブログ「GMOサインブログ」の編集部です。

電子署名/電子サイン/電子印鑑(デジタルハンコ)/脱印鑑(脱ハンコ)/電子文書/電子証明書/電子帳簿保存法など、電子契約にまつわる様々なお役立ち情報をお届けします。