\\ 期間限定キャンペーン実施中 //

\\ 期間限定キャンペーン実施中 //

商品やサービスなどにかかる消費税や地域の費用を分担する住民税など、税金はおよそ50種類存在します。しかし、その中でも印紙税は課税根拠やルールがわかりにくいといわれており、その在り方に対して「公平性に欠ける」「二重課税にあたるのではないか」という意見もあります。

とはいえ、印紙税はれっきとした税金の一種であり納付しなければ脱税となってペナルティを受けることになるため、十分注意が必要です。そこで本記事では、印紙税の妥当性について、課税根拠や公平性、印紙税の税収推移などに触れながら解説します。記事後半では、印紙税が不要になるケースについても一挙紹介していますので、ぜひ最後までご覧ください。

印紙税とは、文書作成の背後にある経済的利益に対して課される税金を指します。課税対象の文書として、以下の例が挙げられます。

課税対象の文書は印紙税法が定める第1号文書から第20号文書まで計20種類です。

参考:国税庁「印紙税額の一覧表(第1号文書から第20号文書まで)」

このうち領収書などは、日常生活でも目にする機会が多いでしょう。納税額については200円といった低額のものから、最大60万円もかかる高額なケースも存在します。

なお、印紙税がかかる対象は紙媒体の文書のみです。電子契約書などの電子媒体に関しては、印紙税はかからないため、不動産取引など印紙税の負担が大きい業務については、電子契約システムの利用をおすすめします。

そもそも印紙税は、文書作成の背後にある経済活動に対して課税するという考え方を基にしているため、ペーパーレス化が進む現在の社会において、その妥当性が以前から疑問視されています。

なぜ紙の文書しか課税されないの?

領収書は毎日のように必要なのに、どうして税金がかかるの?

利益に対して所得税を払っているのに、印紙税まで取られたら二重課税ではないの?

このような意見があるのも事実です。

具体的に印紙税が「おかしい」とされる理由として、次の4つが考えられます。

それぞれ詳しく解説します。

税金は通常、所得や商品またはサービスの提供などの経済的利益にかかります。一方、印紙税は形式的に必要な文書を紙媒体で作成するだけで課税されます。

印紙税の対象となる文書の背後にある経済的利益に対しても、当然ほかの税金が課税されているため、そもそも印紙税の課税根拠が明確ではなく、二重課税ではないかという意見も存在しているのです。

印紙税の有無や金額は、契約の仕方や支払い方法などによって異なります。たとえば、数万円の印紙税が発生することも珍しくない不動産取引においては、書面で契約を結ぶのではなく、電子契約を行うことで、印紙税の負担をゼロにすることが可能です。

また、一般に5万円以上の買い物や飲食をした際、領収書に収入印紙の貼付が必要となります。しかし、これは現金払いの話であり、クレジットカードで決済した場合には、金額の大小にかかわらず収入印紙の貼付は必要ありません。

このように、印紙税については契約形式や支払い方法によって、課税の有無が異なるため、公平性に欠けるのではないかという意見があるのです。

契約書などに対して印紙税が必要となるかどうかは、文書のタイトルではなく内容で判断されます。そのため、納税者は課税文書と思っていなくても、税務署には課税対象と判断されて納付漏れになってしまうケースがあります。

課税文書だと判断しにくい文書も多く、認識の齟齬が起こりやすい点も、印紙税の妥当性を疑問視する原因となっています。

参考:国税庁「印紙税額の一覧表(第1号文書から第20号文書まで)」

印紙税は紙媒体のみが課税対象で、電子契約サービスを利用して作成された文書などは課税されません。そのため、DX化やペーパーレス化が進んでいる現代社会に、印紙税の考え方はそぐわないという意見もあります。

このように、印紙税の妥当性については、さまざまな場所で意見が出されています。なお、国としても印紙税の在り方については研究を進めており、時代に合わせた運用に切り替えるなど大きな動きがあるかもしれません。

参考:国税庁「最近における印紙税の課税回避等の動きと今後の課税の在り方(要約)」

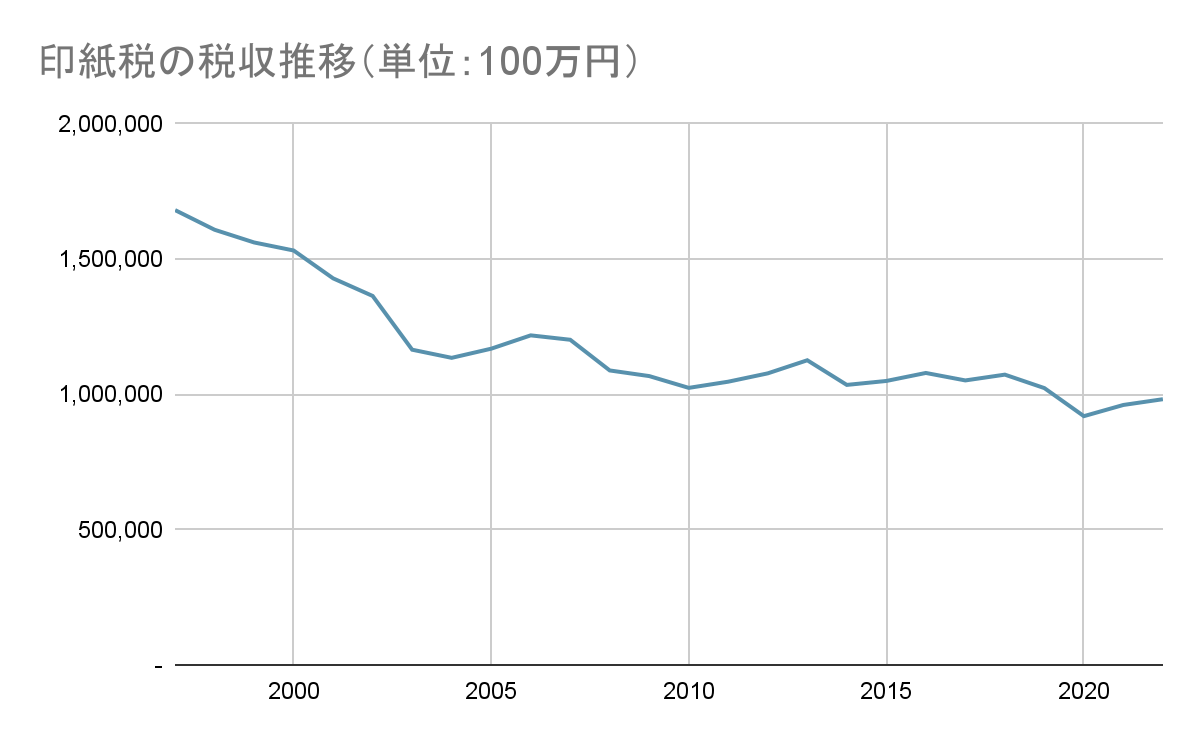

印紙税の税収の推移は、以下の通りです。

上記の通り、収入印紙の税収は減少傾向にあります。印紙税の課税対象文書の電子化やクレジットカードの普及拡大はその一因として考えられるでしょう。

なお、印紙税の納税は収入印紙を購入したタイミングではなく、実際に使用したタイミングなので正確な金額の把握は困難とされています。

2024年1月から電子帳簿保存法の本格的な運用が始まったこともあり、今後はペーパーレス化や文書の電子化によって印紙税の税収はさらに減少すると推測できます。

日本以外で印紙税のある主な国は、以下の通りです。

しかし、どの国も日本ほど課税対象は多くなく、特定の取引のみ印紙税が課されます。また印紙税の発祥地とされるオランダでは、すでに印紙税を廃止しています。そのため、日本では世界的に印紙税が高い国といえるでしょう。

印紙税が不要になる主なケースは、以下の通りです。

それぞれ詳しく解説します。

印紙税は紙媒体の文書のみが課税対象であるため、電子契約の場合には不要です。しかし、パソコンなどで作成した文書を紙に印刷して取引を行った場合には、課税対象となる点に注意しましょう。

印紙税法は日本の法律であるため、国外で締結された契約書には印紙税はかかりません。

クレジットカードでの支払いは現金での支払いではなく信用取引扱いとなるため、領収書に収入印紙の貼付は不要です。ただし、電子マネーでの決済については、印紙税課税の対象となる場合もあるため、領収書発行の際は利用サービスやツールについて確認するようにしましょう。

以下の取引の場合には、印紙税が不要です。

このように課税文書でも、それぞれ一定額以下の場合には印紙税がかかりません。

収入印紙を貼り忘れると脱税扱いとなってしまい、過怠税を含めて本来納めるべき印紙税額の3倍の額を支払う必要が出てきます。なお、貼り忘れを税務署に自主的に申し出れば、印紙税額の1.1倍の支払いで済むケースもあるため、ミスに気づいた場合には早めに申告すると良いでしょう。

また、収入印紙は貼るだけではなく消印を押すことが必要であり、罰則金は経費計上できない点に気をつけましょう。間違えて印紙税を多く納税してしまった場合には、「印紙税過誤納確認申請書」を記入して税務署に提出すれば還付を受けられるため、早めに対応することをおすすめします。

印紙税の在り方については現在、議論や研究が行われています。そのため、今後何か大きな動きがあるかもしれませんが、現時点では法令に則った運用を徹底すべきでしょう。

多くの収入印紙を扱う不動産業界などにおいては、電子契約を導入することで、法令に適した形で印紙税の負担を軽減できます。2022年5月には、不動産取引における書面の電子化が全面解禁となっており、不動産業務における契約の電子化はますます加速しています。

電子契約サービス「電子印鑑GMOサイン」は、手軽な料金で強固なセキュリティを備えており、多くの企業に利用されています。契約に必要な印紙税にかかるコストを削減できるだけでなく、収入印紙を購入して管理する手間もなくなります。

さらに、電子印鑑GMOサインは、不動産取引に特化したプラン「電子印鑑GMOサイン不動産DX」も提供しています。

お試しフリープランという無料で使えるプランも用意しておりますので、印紙税の負担を軽くしたいとお悩みの方は、ぜひ一度お試しください。

\ 月額料金&送信料ずっとゼロ /

電子契約サービスごとの違いや選び方などについて、下記の記事でわかりやすく比較しています。ぜひご参考にしてください。また、各社のサービスをまとめた比較表を “無料” でダウンロードできます。

\ “無料” で使える電子契約サービスをまとめました! /

\ 各社サービスを一覧でチェック! /

GMOサインは、導⼊企業数No.1 ※ の電子契約サービスで、350万社以上の事業者にご利用いただいております。また、自治体などにおいても広く導入されています。同⽔準の他社サービスと比較をしても、使用料がとてもリーズナブルなのが特徴です。さらに、無料で試せる「お試しフリープラン」もあるので手軽に利用できます。各種機能も充実しているため、使い勝手も抜群です。ぜひ一度お試しください。

※ 導入企業数は「GMOサイン(OEM商材含む)」を利用した事業者数(企業または個人)。1事業者内のユーザーが複数利用している場合は1カウントする。内、契約社数「100万社」(複数アカウントをご利用の場合、重複は排除)

GMOサインが運営する公式ブログ「GMOサインブログ」の編集部です。

電子署名/電子サイン/電子印鑑(デジタルハンコ)/脱印鑑(脱ハンコ)/電子文書/電子証明書/電子帳簿保存法など、電子契約にまつわる様々なお役立ち情報をお届けします。