創業融資(日本政策金融公庫)の利用で知っておくべき申請書類・審査基準

高橋

こんにちは。中小企業診断士の高橋良輔です。こちらのページでは日本政策金融公庫の創業融資につきまして、基本的なことや審査のポイントなど解説いたします。

日本政策金融公庫の新創業融資制度とは?

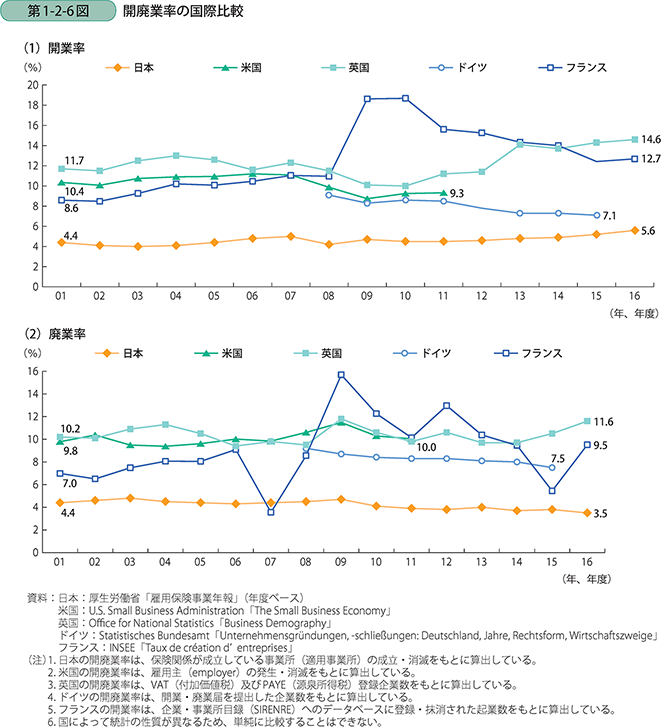

日本の開業率が諸外国と比べて低いことはご存じでしょうか。

少し前の数字とはなりますが、2018年の中小企業白書では、日本の開業率は4~5%で推移しています。他方、欧米諸国をみてみると、最も低いドイツで7%前後、最も高い英国では14%を超える水準で推移しています。

ちなみに廃業率についても日本では4%弱と、開業率と同様に低い数値での推移となります。

この現状を打破するため、2013年の日本再興戦略では「開業率が廃業率を上回る状態にし、米国・英国レベルの開・廃業率 10%台(現状約5%)」と目標が掲げられ、2021年現在も引き続きこのKPIが設定されています。

また、諸外国と比べて、この開業率の低さの原因となっている一番の要因は、「資金調達」であることが中小企業白書のアンケート結果からわかります。

引用元:中小企業庁 起業家の実像

このため、「資金調達」という大きな障壁を破るには、「創業融資」を活用することが一つの課題解決策であると考えられます。今回はこの「創業融資」についてご紹介します。

※「創業融資」は日本政策金融公庫の他に、都道府県や市区町村が窓口となる「制度融資」もありますが、ここでは割愛します

創業融資の概要・実績件数について

「創業融資」という創業時のお金の貸し付けは、これまでの実績が確認できないため、貸す側としてはリスクの大きいものになります。

そのため、民間の金融機関単体では対応がなかなか難しいものとなりますが、国の金融機関である日本政策金融公庫(以下、「公庫」)では、「無担保・無保証人」、「低金利(固定)」など大きな利点が用意されている「新創業融資制度」を通して、年間実績約28,000件と積極的な融資を行っています。

ちなみに、令和2年度では、実績40,580件(前年度比 160.8%)と大きな数字を記録しましたが、この理由としては、コロナ禍以前の創業者の資金需要の増加やコロナを通して、創業への関心が高まったことが挙げられます。詳細は以下のURLにありますので、ご興味のあるかたは確認ください。

先述のとおり、公庫以外の金融機関でも「制度融資」により、創業融資を行っていますが、実際にふたを開けてみると、金融機関によって取り組み状況に差があります。

具体的には、金融機関ごとに、「取引数」や「創業期与信先数」などのベンチマーク(正式名称「金融仲介機能のベンチマーク」:2014年9月、金融庁より各金融機関の質を高めるために求めた指標。これにより、取り組み状況などを公表することになりました。)を年に一度開示しているので、もしも公庫以外からの借り入れを検討されるかたは、「銀行名 ベンチマーク」と検索し、そこで公開されている「創業融資の件数」を参考にご検討ください。

ただし、これらの数字はその金融機関の規模に影響されるため、「件数が少ない=積極的ではない」とシンプルにとらえないようにご注意ください。

申請時に必要な書類とその書き方

実際の申請時に必要な書類は公庫のWebページにて公開されていますので、こちらよりご確認ください。

ここでは、創業融資を引き出す肝ともいえる、事業計画書(公庫では「創業計画書」と呼ばれています)の作成のコツを紹介します。

創業融資のご相談をいただくかたに、私はよく「KJ法を活用して、事業計画書を書いていきましょう」と、お伝えしています。KJ法とは、ある問題について自由に発想したアイデアをメモや付箋に書き出し、(=ブレインストーミング)その出されたアイデアを一定のルールでグルーピングして、アイデアをまとめていく手法です。

事業計画書の作成のコツ(KJ法の活用)

KJ法を通して、特におさえておくべきポイントは「創業者自身の能力」と「創業計画の妥当性」になります。

具体的にはそれぞれ以下のとおりです。

「創業者自身の能力」

- 創業者の経歴がこれから始める事業にどのようにつながっているか(動機と経験)

- これから始める事業をどう考えているか(経営理念)

- 起業の準備として、お金の蓄えはあるか(または個人の借金)

「創業計画の妥当性」

- 事業の見通しは妥当か(夢物語の数字ではないか)

- 売上、利益の根拠づけは適正か(売上が大きすぎないか、経費が少なすぎないか)

- 予想通りの売上が立たなかった場合はどうするのか(親族などからの借り入れが可能か)

これらの挙げた点を重点的にまとめ、何度もご自身で見直して、融資担当者を納得させるものまで仕上げていきましょう。

新創業融資制度の審査が通りやすくなるポイント

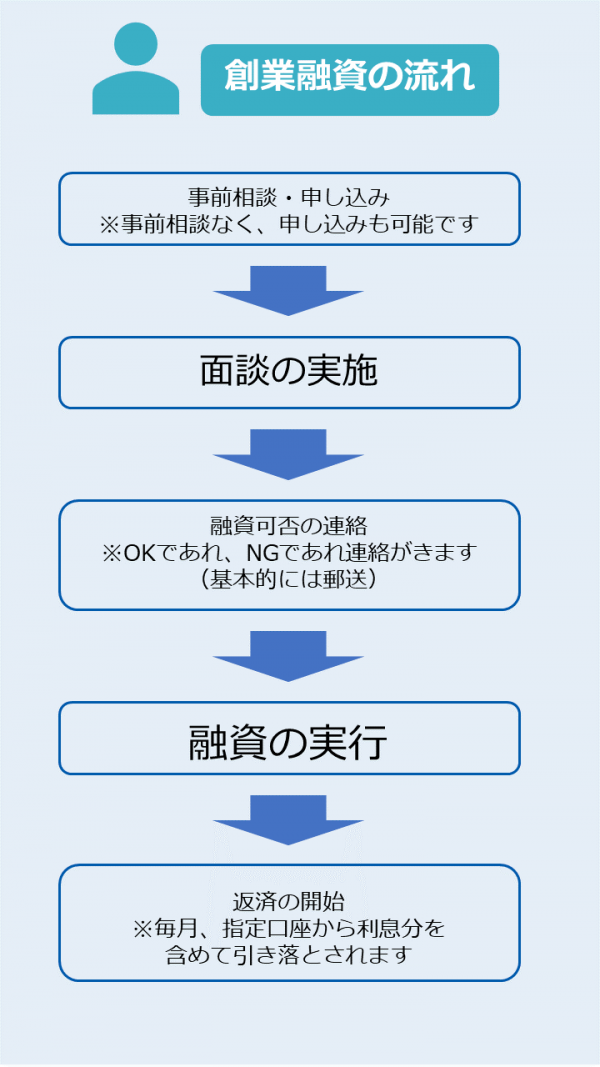

ここでは審査が通りやすくなるポイントについてお伝えしますが、その前にまず、創業融資の流れを確認しておきましょう。

- 事前相談・申し込み

- 面談の実施

- 融資可否の連絡

- 融資の実行

- 返済の開始

この図のとおり、創業融資を受けるためには公庫担当者との面談が必須です。面談時には、ご自身で作成された事業計画書に沿って話していくことになりますが、別途、資料を準備して臨むことを強くお勧めします。

創業融資を受けるためは資料準備が重要!

数年前であれば、「飲食店」や「美容室」の起業など、比較的ビジネスモデルがわかりやすいものでしたが、最近はIT業界など、ビジネスモデルが複雑な業界からの起業も増えています。

融資担当者としてはその複雑なビジネスモデルの理解から始めないといけないため、後述する「伝言ゲーム」の最後の決裁者になると、もはや理解し難い状態となります。

そのため、IT業界はもちろんのこと、他の業界であっても、どのような人から売上がたち、原材料はどのように仕入れて、利益はどこで生まれるなど、「ビジネスモデルをまとめた資料」を事前に準備ください。

つまり、創業者は口頭での説明だけで面談を終わらせるのではなく、融資担当者が決裁権限をもっている最終決裁者へ稟議を回しやすい状態にすることが融資の通りやすくなる重要なポイントとなります。

また、これはある金融機関の現役の融資担当者に聞いたことですが、担当者としても落とすための面談等は行っていません。そもそものビジネスモデルが崩壊している場合は論外となりますが、しっかりと事前準備ができており、ご自身で考えられた新しい事業への熱意がある方からの相談であれば、担当者も一人の人間のため、稟議が通るようにさらに力を入れます。

面談担当者だけでなく最終決裁者にも熱意を伝える!

ただ、ここで注意していただきたいのが、この「稟議」になります。

公庫を含む金融機関では、通常、面談を担当したその担当者一人が、融資の決定をし、お金を振り込むわけではありません。担当者が稟議書を書いて、担当者から上司、さらにその先の最終決裁者へ、「この人にならお金を貸しても大丈夫ではないですか?」と言わば、「伝言ゲーム」を進めていきます。

そのため、面談時ではたとえ熱い想いを担当者にぶつけることが成功したとしても、最終決裁者に届くころにはその熱は冷めきっています。そこで、その熱を冷まさないためにも、先述の「事業計画書」と「ビジネスモデルをまとめた資料」が非常に重要なものとなります。

創業融資の申請に関してよくあるご質問

ある金融機関の元・融資担当者に、ぶっちゃけ話を聞いてきました。それぞれのQAは公庫の創業融資にも通じるものがありますので、ぜひ参考にしてみてください。

高橋

融資可否のポイントってありますか?

元融資担当者

まず前提として、創業融資は、投資をしてそのリターンに期待するものではありません。そのため、融資可否のポイントは、その事業が「成長してどんどん利益が増える」ではなく、「ちゃんと事業が回せて、貸したお金を返せる」かになります。また、事業の説明をお願いしたときに、ご自身の事業について、具体的にしっかりと説明できる創業者のかただとこちらも安心して稟議をまわせます。

高橋

融資をお願いするときに、一番やってはいけないことはなんですか?

元融資担当者

アポあり・なしに関わらず、金融機関の窓口に直接、「お金を貸してください」と言ってくることですね。担当者としても、どこの馬の骨かもわからない「自称:創業者」の話を聞くことはできません(苦笑)

高橋

面談で聞いてはいけない質問とかありますか?

元融資担当者

担当していた時に、たまにありましたが、「いくら借りられますか?」と聞いてくることですかね。この質問をされた瞬間、創業者自身が自分の事業を理解していないことが露呈します。もちろん、借りられるだけ借りたいという気持ちはわかりますが、この質問はNGですね。

続けて、私のところに相談に来られた創業者のかたからの代表的なQAを以下の通りまとめました。

創業者さま

住宅ローンがあるのですが大丈夫ですか?

高橋

返済が滞っていなければ、気にする必要はありません。一番よくないのは、住宅ローンがあるのに、それを書かないことです。嘘が発覚した時の信用はゼロになりますので、絶対にやめてください。

創業者さま

面談は一人で対応するのですか?

高橋

原則、一人で臨むと考えてください。以前はコンサルタントの同席も可能でしたが、現在は、コロナの影響で原則1:1となります。そのため、ご自身で事業内容についてしっかりと説明できるようにしておいてください。

創業者さま

お金はいつもらえますか?

高橋

お申し込み(創業計画書などの提出)からだいたい1か月程度で指定口座へ振り込まれます。これはコロナ前・後も同じようです。

最後に、創業融資は一発勝負と言われますが、万が一お断りされたとしても、しっかりとしたビジネスプランに練り直すことにより、あらためて融資が通ることはあります。(実際に、最近私のところに相談に来られた創業者のかたも、それで創業融資がおりました)

そのため、融資の断りを受けてもあきらめずに、お断りされた原因を考え、事業計画書をブラッシュアップして、再度チャレンジすることをお勧めします。

高橋

それではまた次の記事でお会いしましょう!

【助成金・支援金の関連記事はこちら】