\\ 期間限定キャンペーン実施中 //

\\ 期間限定キャンペーン実施中 //

会社では、さまざまな仕事を進めていくことになります。また、仕事を進めるにあたっては契約書や領収書など、数多くの書類を取引先と交わします。こうした経済取引に関係する書類の作成に対してかかる税金が印紙税です。印紙税は、取引金額に応じた収入印紙を該当文書に貼りつけることで納付の証明とします。

収入印紙の貼付はすべての文書に必要なわけではありません。領収書や契約書など各文書の内容、または取引金額によって、収入印紙を貼る必要があるのかどうかは異なります。

本記事では、領収書や契約書に収入印紙を貼らなくてもいい具体的なケースを紹介します。記事後半では印紙税を節約するコツについても解説していますので、ぜひ最後までご覧ください。

はじめに、領収書において収入印紙を貼らなくていい代表的なケースを4つ紹介します。

取引金額が5万円未満の領収書には、収入印紙を貼付する必要がありません。これは印紙税法で定められており、少額取引の負担軽減を目的としています。ただし、5万円以上の取引を分割して5万円未満の領収書を複数発行することは、脱税行為とみなされる可能性があるので注意が必要です。

事前に管轄の税務署長の承認を得て、「税印押なつによる納付」「印紙税納付計器による納付」「書式表示による納付」という3つの特例を利用することで、収入印紙の貼付を省略することが可能です(※印紙税は別途納める必要があります)。これらの方法は、大量の領収書を発行する企業などで利用されており、事務作業の効率化につながります。ただし、税印の使用には厳格な管理が求められます。

クレジットカード決済の場合、その場で発行される領収書には、実際の金銭や有価証券の受領がないため、収入印紙を貼付する必要がありません。ただし、この場合、領収書にクレジットカード利用である旨を明記することが重要です。明記がない場合、通常の現金取引と同様に扱われ、印紙税の対象となる可能性があります。

なお、カード会社から後日発行される利用明細書は、あくまでも取引の記録であり、領収書としての機能を持つものではありません。

電子データで発行される領収書(電子領収書)には、収入印紙を貼付する必要がありません。これは、印紙税法が紙媒体の文書を対象としているためです。ただし、電子領収書を印刷して使用する場合は、通常の紙の領収書と同様に収入印紙の貼付が必要となる場合があります(※確認のための「写し」ということであれば、印刷したとしても収入印紙の貼付は必要ないと考えられています)。

次に、契約書において収入印紙を貼らなくていい代表的なケースを紹介します。

契約金額が1万円未満の契約書には、収入印紙を貼付する必要がありません。これは、少額の契約に対する負担を軽減するための措置です。ただし、契約金額が1万円以上の場合は、印紙税法に基づいて適切な金額の収入印紙を貼付する必要があります。

領収書は5万円未満の場合に収入印紙の貼付が不要でした。基準となる金額が異なるため混同しないように注意しましょう。

印紙税法で定められた非課税文書に該当する契約書には、収入印紙を貼付する必要がありません。以下に具体例をいくつか挙げます。

雇用契約書をはじめとする雇用関連の契約書には、印紙税の貼付は不要です。

建物の賃貸借に関する契約書は非課税文書です。ただし、土地の賃貸借契約書は課税対象となるので注意が必要です。

機械などの動産の売買や賃貸借に関する契約書は、基本的に非課税文書です。したがって、コピー機や車両などのリース契約書に収入印紙の貼付は必要ありません。

これらの例は一般的なものですが、実際の判断は個別の状況によって異なる場合があります。文書のタイトルだけでなく、その実質的な内容によって課税対象かどうかが決まるため、判断が難しい場合は管轄の税務署に確認することをおすすめします。

また、印紙税法は「課税物件限定列挙主義」を採用しているため、法律に明記されていない文書は原則として非課税となります。ただし、実質的に課税対象となる文書と同等の機能を持つ場合は、課税対象となる可能性があるので注意が必要です。

契約書の写しを作成する場合、その目的が契約締結の証明ではない場合に限り、収入印紙を貼付する必要がありません。たとえば、社内での情報共有や記録保管のために作成する写しなどが該当します。ただし、契約締結の証明を目的とする写しには、原本と同様に収入印紙の貼付が必要です。

電子署名法に基づいて作成される電子契約書には、収入印紙を貼付する必要がありません。これは、印紙税法が紙媒体の文書を対象としているためです。電子契約書の利用は、ペーパーレス化や業務効率化につながるだけでなく、印紙税の負担も軽減できるメリットがあります。ただし、電子契約書を印刷して使用する場合は、通常の紙の契約書と同様に収入印紙の貼付が必要となる場合があるので注意が必要です。

先述したように、印紙税法では「課税物件限定列挙主義」を採用しているため、法律に明記されていない文書は原則として非課税となります。なお、印紙税法で収入印紙の貼付による印紙税の納付が必要とされる文書は、以下の3つをすべて満たしたものとされています。

(1) 印紙税法別表第1(課税物件表)に掲げられている20種類の文書により証されるべき事項(課税事項)が記載されていること。

(2) 当事者の間において課税事項を証明する目的で作成された文書であること。

(3) 印紙税法第5条(非課税文書)の規定により印紙税を課税しないこととされている非課税文書でないこと。

出典:No.7100 課税文書に該当するかどうかの判断|国税庁

上記を満たす課税文書および印紙税額の詳細は下記をご参照ください。

| 号 | 文書の種類 | 印紙税額(1通または1冊につき) |

|---|---|---|

| 1 | *不動産、鉱業権、無体財産権、船舶もしくは航空機または営業の譲渡に関する契約書 不動産売買契約書、不動産交換契約書、不動産売渡証書など (注) 無体財産権とは、特許権、実用新案権、商標権、意匠権、回路配置利用権、育成者権、商号および著作権をいいます。 *地上権または土地の賃借権の設定または譲渡に関する契約書 土地賃貸借契約書、土地賃料変更契約書など *消費貸借に関する契約書 金銭借用証書、金銭消費貸借契約書など *運送に関する契約書(傭船契約書を含む) 運送契約書、貨物運送引受書など (注) 運送に関する契約書には、傭船契約書を含み、乗車券、乗船券、航空券および送り状は含まれません。 | 記載された契約金額が ・1万円未満(※):非課税 ・10万円以下:200円 ・10万円を超え50万円以下:400円 ・50万円を超え100万円以下:1千円 ・100万円を超え500万円以下:2千円 ・500万円を超え1千万円以下:1万円 ・1千万円を超え5千万円以下:2万円 ・5千万円を超え1億円以下:6万円 ・1億円を超え5億円以下:10万円 ・5億円を超え10億円以下:20万円 ・10億円を超え50億円以下:40万円 ・50億円を超えるもの:60万円 ・契約金額の記載のないもの:200円 ※ 第1号文書と第3号文書から第17号文書とに該当する文書で第1号文書に所属が決定されるものは、記載された契約金額が1万円未満であっても非課税文書となりません。 (注)平成9年4月1日から令和6年3月31日までの間に作成される不動産の譲渡に関する契約書のうち、契約書に記載された契約金額が一定額を超えるものについては、税率が軽減されています。 (平成26年4月1日から令和6年3月31日までの間に作成されるものについてはコード7108「不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」をご利用ください) |

| 2 | *請負に関する契約書 | 記載された契約金額が ・1万円未満(※):非課税 ・10万円以下:200円 ・10万円を超え50万円以下:400円 ・50万円を超え100万円以下:1千円 ・100万円を超え500万円以下:2千円 ・500万円を超え1千万円以下:1万円 ・1千万円を超え5千万円以下:2万円 ・5千万円を超え1億円以下:6万円 ・1億円を超え5億円以下:10万円 ・5億円を超え10億円以下:20万円 ・10億円を超え50億円以下:40万円 ・50億円を超えるもの:60万円 ・契約金額の記載のないもの:200円 ※ 第2号文書と第3号文書から第17号文書とに該当する文書で第2号文書に所属が決定されるものは、記載された契約金額が1万円未満であっても非課税文書となりません。 (注)平成9年4月1日から令和6年3月31日までの間に作成される建設工事の請負に関する契約書のうち、契約書に記載された契約金額が一定額を超えるものについては、税率が軽減されています (平成26年4月1日から令和6年3月31日までの間に作成されるものについてはコード7108「不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」をご利用ください) |

| 3 | *約束手形または為替手形 (注)1 手形金額の記載のない手形は非課税となりますが、金額を補充したときは、その補充をした人がその手形を作成したものとみなされ、納税義務者となります。 | 記載された契約金額が ・1万円未満(※):非課税 ・10万円以下:200円 ・10万円を超え50万円以下:400円 ・50万円を超え100万円以下:1千円 ・100万円を超え500万円以下:2千円 ・500万円を超え1千万円以下:1万円 ・1千万円を超え5千万円以下:2万円 ・5千万円を超え1億円以下:6万円 ・1億円を超え5億円以下:10万円 ・5億円を超え10億円以下:20万円 ・10億円を超え50億円以下:40万円 ・50億円を超えるもの:60万円 ・契約金額の記載のないもの:200円 |

上記のうち、 | 記載された契約金額が ・10万円未満:非課税 ・10万円以上:200円 | |

| 4 | *株券、出資証券もしくは社債券または投資信託、貸付信託、特定目的信託もしくは受益証券発行信託の受益証券 (注) 出資証券には、投資証券を含みます。 | 記載された券面金額が ・500万円以下:200円 ・500万円を超え1千万円以下:1千円 ・1千万円を超え5千万円以下:2千円 ・5千万円を超え1億円以下:1万円 ・1億円を超えるもの:2万円 ※ なお、払込金額が無い場合にあっては、資本金の額および資本準備金の額の合計額を発行済株式(当該発行する株式を含む)の総数で割った金額に株数をかけた金額を券面金額とします。 (非課税文書:1.日本銀行その他特定の法人の作成する出資証券2.譲渡が禁止されている特定の受益証券3.一定の要件を満たしている額面株式の株券の無効手続に伴い新たに作成する株券) (注) 株券については、1株当たりの払込金額に株数を掛けた金額を券面金額とします。 |

| 号 | 文書の種類 | 印紙税額(1通または1冊につき) |

|---|---|---|

| 5 | *合併契約書または吸収分割契約書もしくは新設分割計画書 | 4万円 |

| 6 | *定款 | 4万円 (非課税文書:株式会社または相互会社の定款のうち公証人法の規定により公証人の保存するもの以外のもの) |

| 7 | *継続的取引の基本となる契約書 (注) 契約期間が3か月以内で、かつ、更新の定めのないものは除きます。 (例) 売買取引基本契約書、特約店契約書、代理店契約書、業務委託契約書、銀行取引約定書など | 4千円 |

| 8 | *預金証書、貯金証書 | 200円 (非課税文書:信用金庫その他特定の金融機関の作成するもので記載された預入額が1万円未満のもの) |

| 9 | *倉荷証券、船荷証券、複合運送証券 (注) 法定記載事項の一部を欠く証書で類似の効用があるものを含みます。 | 200円 |

| 10 | *保険証券 | 200円 |

| 11 | *信用状 | 200円 |

| 12 | *信託行為に関する契約書 (注) 信託証書を含みます。 | 200円 |

| 13 | *債務の保証に関する契約書 (注) 主たる債務の契約書に併記するものは除きます。 | 200円 (非課税文書:身元保証ニ関スル法律に定める身元保証に関する契約書) |

| 14 | *金銭または有価証券の寄託に関する契約書 | 200円 |

| 15 | *債権譲渡または債務引受けに関する契約書 | 記載された契約金額が ・1万円未満:非課税 ・1万円以上:200円 ・契約金額の記載のないもの:200円 |

| 16 | *配当金領収証、配当金振込通知書 | 記載された配当金額が ・3千円未満:非課税 ・3千円以上:200円 ・配当金額の記載のないもの:200円 |

| 17 | *売上代金に係る金銭または有価証券の受取書 | 記載された受取金額が ・5万円未満:非課税 ・5万円以上100万円以下:200円 ・100万円を超え200万円以下:400円 ・200万円を超え300万円以下:600円 ・300万円を超え500万円以下:1千円 ・500万円を超え1千万円以下:2千円 ・1千万円を超え2千万円以下:4千円 ・2千万円を超え3千万円以下:6千円 ・3千万円を超え5千万円以下:1万円 ・5千万円を超え1億円以下:2万円 ・1億円を超え2億円以下:4万円 ・2億円を超え3億円以下:6万円 ・3億円を超え5億円以下:10万円 ・5億円を超え10億円以下:15万円 ・10億円を超えるもの:20万円 ・受取金額の記載のないもの:200円 非課税文書:1営業に関しないもの、2有価証券・預貯金証書など特定の文書に追記したもの |

| *売上代金以外の金銭または有価証券の受取書 (例) 借入金の受取書、保険金の受取書、損害賠償金の受取書、補償金の受取書、返還金の受取書など | 記載された受取金額が ・5万円未満:非課税 ・5万円以上:200円 ・受取金額の記載のないもの:200円 非課税文書:1営業に関しないもの、2有価証券・預貯金証書など特定の文書に追記したもの | |

| 18 | *預金通帳、貯金通帳、信託通帳、掛金通帳、保険料通帳 | ・1年ごとに200円 非課税文書: 1.信用金庫など特定の金融機関の作成する預貯金通帳 2.所得税が非課税となる普通預金通帳など 3.納税準備預金通帳 |

| 19 | *消費貸借通帳、請負通帳、有価証券の預り通帳、金銭の受取通帳などの通帳 (注) 18号の通帳を除きます。 | 1年ごとに400円 |

| 20 | *判取帳 | 1年ごとに4千円 |

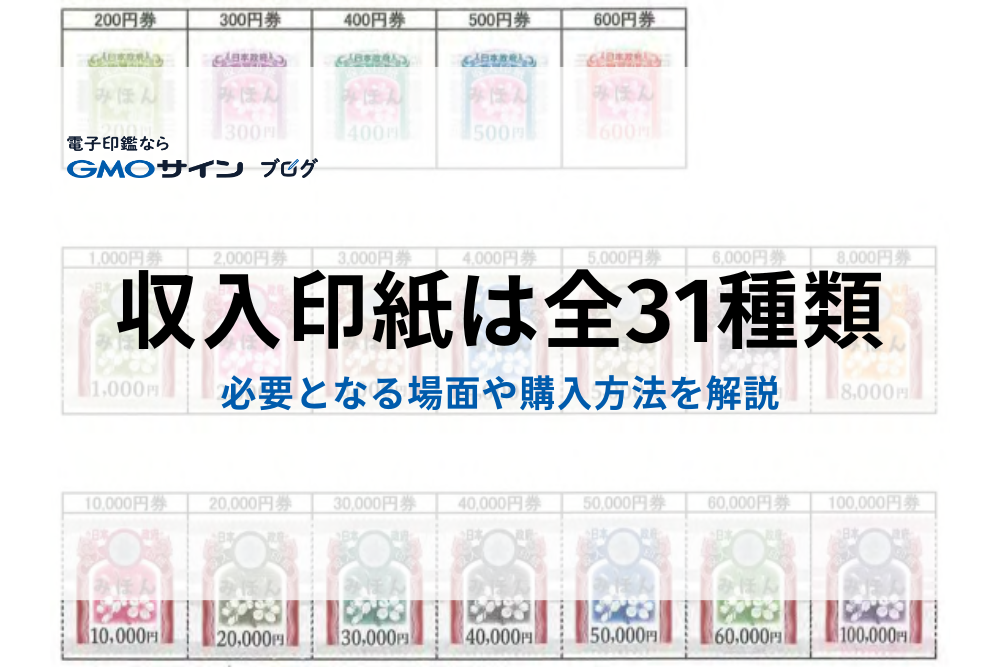

収入印紙は法務局や郵便局、コンビニなどで手軽に購入可能です。印紙税の発生は書類ごとにタイミングが異なります。たとえば、領収書の場合は交付時が、また契約書の場合は内容を確認して双方の署名捺印が揃った時が発生のタイミングです。該当文書を作成したり、交付したりした場合には忘れずに収入印紙を貼りつけなければなりません。

帳簿などに対して税務調査が入った場合、課税対象の書類に収入印紙が貼られているかは当然チェックされます。全体的な税務調査に付随して行われる同時調査から、印紙税のみを対象とした単独調査まで、印紙税はあらゆる方法で細かく調査されます。そのため、いつ調査されても問題がない体制を整えることが大切です。

印紙税の未納が税務調査で発覚すると、過怠税のペナルティが科せられます。過怠税として支払う金額は、本来支払う印紙税額にくわえて、その印紙税の2倍の金額を上乗せしたものです。そのため結果として、本来の印紙税額の3倍もの金額を支払わなければなりません。

過怠税は、契約金額の大きいものほど金額も大きくなります。ペナルティを受けないよう、印紙税の納付は忘れずに行いましょう。

個人(個人事業主)の場合でも、原則として印紙税法に定められた課税文書を作成する際には収入印紙の貼付が必要です。印紙税は、文書の作成者が個人か法人かを問わず適用されるためです。

領収書の印紙税額は、取引の種類と金額によって異なります。

出典:No.7105 金銭又は有価証券の受取書、領収書|国税庁

領収書を再発行する場合の収入印紙の貼付については、以下のように対応します。

領収書の再発行の場合、通常は収入印紙の貼付は必要ありません。これは、印紙税がすでに原本の領収書で納付されているためです。

再発行する領収書には、「再発行」「複本」「コピー」などの文言を明記し、原本との区別を明確にすることが重要です。しっかりと区別しておくことで、二重課税を防ぎ、税務調査時の混乱を避けることができます。

下記に該当するような場合は、再発行であったとしても収入印紙の貼付が必要です。

再発行であっても、新たな取引として扱われる場合は、新規の領収書として収入印紙が必要になることがあります。また、再発行の理由や状況によって判断が異なる場合があるため、不明な点がある場合は税務署に確認することをおすすめします。

なお、PDFなどの電子データで再発行する場合は、印紙税の対象外となるため、収入印紙は不要です。

契約書の印紙税額は、契約の種類と金額によって異なります。以下では、「不動産の譲渡に関する契約書」と「建設工事の請負に関する契約書」という、現在、租税特別措置法により印紙税の軽減措置が講じられている契約書について、契約金額と印紙税額をまとめます。

軽減措置が適用されれば、本則税率と比較して5割から2割の印紙税が軽減されます。期間内に不動産の譲渡に関する契約や建設工事の請負契約を作成する際は覚えておきましょう。

なお、そのほかの契約書の印紙税額に関しては、下記記事で詳しく解説しています。ぜひご覧ください。

契約金額によっては少額で済む印紙税ですが、仕事では日々多くの契約書や領収書を交わす機会があります。積み重なると膨大な金額になるため、印紙税はできるだけ抑えておきたいものです。印紙税には節税の方法がいくつかあるため、日々意識したうえで該当書類を作成しましょう。

印紙税額は、契約金額に応じて決まります。印紙税は、文書ごとに課税の対象とすることが原則です。しかし、契約書内に課税文書に該当する内容が2つ以上混合で記載されている場合は、1つの文書として扱われます。そのため、本来複数に分けて書く契約書の内容を1つにまとめることで、節税できる可能性があります。

なお、契約内容をまとめるだけでなく、契約書と領収書を1つの文書にまとめて節税を図るケースもあります。まとめられるものはなるべくまとめて印紙税を節約しましょう。

契約書の正本をコピーしたものは、単なる写しとみなされるため印紙税の課税対象にはなりません。契約書を控えとして保存したい場合など、重要でないものについてはコピーで済ませることで節税につながります。

ただし、コピーした契約書に当事者の署名や捺印がある、そのコピーが正本と相違ないと証明される文言が記載されているといった場合には、正本と同じ扱いで課税対象になるため注意が必要です。

印紙税法では、収入印紙にかかるコストは契約の当事者であればどちらが負担してもよいとされています。契約書が2通ある場合、当事者が1通ごとに収入印紙代を支払うのがビジネス上の慣習ではあります。

しかし、按分しなければならないという決まりは法律上ありません。そのため、合意のうえであれば相手方に印紙税代を負担してもらうという節税方法も認められています。

仕事で作成する文書の多くで、印紙税の納税義務が発生します。契約金額に応じた収入印紙を忘れずに貼りつけ、ペナルティを受けないようにしましょう。

印紙税の負担を軽減したい場合には、文書の電子化(電子契約)がおすすめです。取引金額(契約金額)にかかわらず印紙税が非課税となるため、一度の契約で数十万円の差が生まれることも。電子契約は今後の契約業務のスタンダードとなることは間違いないため、導入がまだお済みでない方は、この機会に検討されてみてはいかがでしょうか。

月額料金&送信料ずっと0円

3分でわかるGMOサイン

電子契約サービスごとの違いや選び方などについて、下記の記事でわかりやすく比較しています。ぜひご参考にしてください。また、各社のサービスをまとめた比較表を “無料” でダウンロードできます。

\ “無料” で使える電子契約サービスをまとめました! /

\ 各社サービスを一覧でチェック! /

GMOサインは、導⼊企業数No.1 ※ の電子契約サービスで、350万社以上の事業者にご利用いただいております。また、自治体などにおいても広く導入されています。同⽔準の他社サービスと比較をしても、使用料がとてもリーズナブルなのが特徴です。さらに、無料で試せる「お試しフリープラン」もあるので手軽に利用できます。各種機能も充実しているため、使い勝手も抜群です。ぜひ一度お試しください。

※ 導入企業数は「GMOサイン(OEM商材含む)」を利用した事業者数(企業または個人)。1事業者内のユーザーが複数利用している場合は1カウントする。内、契約社数「100万社」(複数アカウントをご利用の場合、重複は排除)

GMOサインが運営する公式ブログ「GMOサインブログ」の編集部です。

電子署名/電子サイン/電子印鑑(デジタルハンコ)/脱印鑑(脱ハンコ)/電子文書/電子証明書/電子帳簿保存法など、電子契約にまつわる様々なお役立ち情報をお届けします。