\\ 期間限定キャンペーン実施中 //

\\ 期間限定キャンペーン実施中 //

会社は他社との取引や自社サービスを販売することで利益を得て、従業員への給与支払いや会社の発展に役立てます。しかし、会社が得た利益は会計上の数字ではなく、そこから税金などで差し引かれた金額となります。このズレの問題を解決するために必要なのが、法人税等調整額です。

そこで本記事では、法人税等調整額の対象項目や計算方法、マイナス表示なる理由などをわかりやすく解説します。法人税を納めるには仕組みについて理解しておく必要があるため、ぜひ参考にしてみてください。

法人税等調整額とは、企業の会計上の利益と税務会計の課税所得の間に生じるズレを解消するための勘定科目です。法人には、経済活動を行って得た利益に対して法人税が課されます。法人税はその企業の収入から経費や控除分を差し引いた課税所得に対して課税されますが、この課税所得には会計と税務では差が出る場合があるのです。

この差額を修正しなければ正しい所得税を算出できず、正確な納税ができません。そのために必要となるのが、法人税等調整額です。この法人税等調整額の対象となる項目を使って修正を行う手続きを「税効果会計」といいます。

そもそも法人税が課せられるのは、どのような組織が該当するのでしょうか。法人税は文字通り法人に対して課される税金ですが、法人という定義は法人設立手続きを行った組織を指します。そのため、株式会社や有限会社・合同会社といった普通法人と呼ばれる組織だけでなく、一般社団法人やNPO法人、協同組合などの組織にも法人税が課せられるのです。

※一般社団法人やNPO法人は、収益事業のみ法人税の対象となります。

税効果会計を行う第一の目的は、税金の差異を調整して適切な法人税を納税することです。しかし実は、本来の目的以外にも次のようなメリットがあります。

それぞれ詳しく解説します。

当期純利益とは、1年の営業活動における最終的な成果です。法人税等調整額まで正確に計算しておけばより正確に当期純利益を算出できますので、自社が置かれている経済的状況を理解して、関係者に正確な情報を提供できるようになります。

税効果会計を実施すれば実質的な資産増加に相当する繰越税金資産が発生するケースが多いため、金融機関や投資家からの融資が受けやすくなります。また会計処理を正確に行っていることをアピールできるメリットもあります。

税効果会計は、すべての会社が導入の対象になっているわけではありません。上場会社や金融商品取引法が適用されている非上場の会社、会計監査人を設置している会社では必須ですが、これらに当てはまらない会社では税効果会計の導入は任意となっています。税効果会計の導入は手順が複雑であるため、対象外の中小企業では適用していないケースも多いでしょう。

法人税等調整額は会計と税務で発生する課税所得の差を解消するための勘定科目ですが、その差には以下の2つが挙げられます。

一時差異とは、会計のタイミングなどによって発生する差異であり、将来的に解消されるものを指します。一方、永久差異とは、性質上永久的になくならない差異を意味します。法人税等調整額はズレの解消を目的として計上されるため、どうやっても解消されない永久差異は対象に含まれず、一時差異のみが対象です。

一時差異の対象には、以下のような項目が挙げられます。

それぞれ詳しく解説します。

減価償却費とは、固定資産の経済的価値が低下することを事前に考えて、使用可能期間に基づいて見積もった費用を指します。具体例には、自動車や高額な設備などが挙げられます。たとえば、社用車として200万円で購入した自動車の使用可能期間が10年である場合、200万円を10年間かけて経費として処理します(※定額法を選択した場合)。

固定資産は何年にもわたって使えるため、購入年度に全額を一度にそのまま計上する方法は適切ではありません。実質的に毎年費用を分割しているので、公平に分配するのです。使用可能期間によって発生する会計上のズレが一時差異となります。

賞与引当金とは、企業が従業員に対して支払う賞与に備えて、あらかじめ計算しておくための勘定科目です。賞与引当金の金額は企業の業績や方針によって異なりますが、適切な金額を計上するためにそれまでの実績や財務状況・業績予測などから判断されます。確定した金額ではなく、あくまで将来発生する可能性がある性質から、一時差異が発生する場合があります。

退職給付引当金とは、将来的に従業員に対して支払われる退職金のうち、現時点までで発生している分を見積もって計上する勘定科目です。賞与引当金と同様に、見積もりの段階なので予測通りの数字にはならないケースが多く、一時差異として扱われます。

単年度の所得金額が赤字で税務上の損失が生じた場合、その金額を欠損金といいます。また、次回以降の会計年度で繰越期限切れとなるまでの間に、課税対象となる所得が発生すれば課税所得が減額できるようになっています。繰越欠損金とは、この仕組みによって繰越される欠損金です。

繰越欠損金を利用すれば、将来的な黒字所得と現在の赤字を相殺して、課税所得を低く抑えられるメリットがあります。

永久差異は将来的に税務計算の変動に関係ないため、法人税等調整額の対象になりません。具体例には、交際費や寄付金の損金不算入が挙げられます。交際費はある程度までは損金として算入できますが、企業規模などから過度な金額と思われる場合には認められなたいため、注意しましょう。

法人税等調整額の計算方法について紹介します。法人税等調整額を計算するには、法定実効税率を把握する必要があります。繰延税金資産や繰延税金負債に法定実効税率を掛け合わせれば、法人税調整額が算出されます。

計算に必要なそれぞれの項目について詳しく見ていきましょう。

法定実効税率とは、法人税や地方法人税など法人に対して課税される5つの税を合算した税率です。一般的には、以下のように算出されます。

法定実効税率

={法人税率×(1+地方法人税率+住民税率)+事業税率+特別法人事業税率}÷(1+事業税率+特別法人事業税率)

繰延税金資産とは、減価償却費など将来的に還元される性質から資産で計上される勘定科目です。

繰延税金資産とは、将来的に支払う必要がある税金の見積もり額です。そのため、負債として計上される勘定科目です。

法人税等調整額は、以下の手順に沿って計算を進めましょう。

会計上の利益を算出するまえに、まず一時差異の項目を洗い出します。この際に、永久差異は含まないように注意してください。

次に、法人税や住民税・事業税などの税率から法定実効税率を計算します。「法定実効税率×一時差異」から、繰延税金資産・繰延税金負債を算出します。

繰延税金資産を回収可能であるかどうかを判断して、最後に仕分けて計上します。

法人税等調整額とは、企業の会計上の利益と税務会計の課税所得の間に生じるズレを、解消するための勘定科目だと冒頭でも紹介しました。この際、税務会計の課税所得が会計上の利益を上回るような場合に法人税等調整額はマイナスになります。

なお、法人税等調整額がマイナスになる場合でも、実際に現金が支払われるようなことはありません。あくまで、会計上の利益と税務上の利益のズレを調整するための勘定科目としてマイナス表示されます。

法人税等調整額の算出にはメリットがあることをお伝えしましたが、気をつけておくべき注意点もありますのでご紹介します。

法人税は国税であるため、所在地によって税率が変動することはありませんが、法人の規模などで税率が変わります。たとえば、資本金が1億円以上または資本金1億円以下で所得800万円以上の企業ならば23.2%かかりますが、資本金1億円以下で所得800万円以下なら15.0%です。

また、法定実効税率に関する住民税と事業税の税率は、事業所を管轄する自治体によって異なります。そのため、自社の自治体におけるそれぞれの税率を確認しておきましょう。

法人税等調整額で計上ミスがあると、税務調査でペナルティが発生する場合があります。延滞税や重加算税が課されて、支払うべき税額が大きくなるので注意が必要です。また意図的に行われたなど悪質性が判断された場合には、さらに重い罰則を科される可能性もあります。

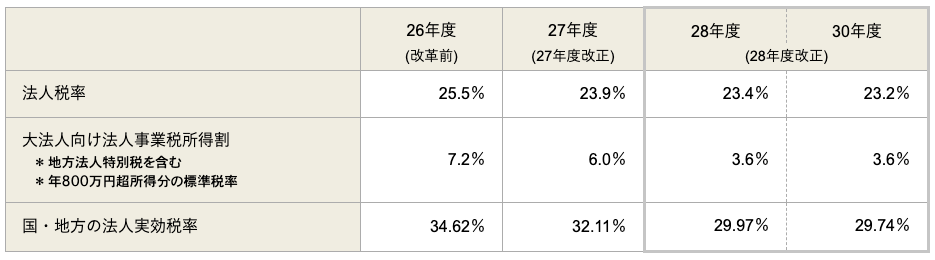

法人税の税率は、主に国内の経済情勢や財政事情を反映して変化します。たとえば、平成26年度の法人税率は25.5%でしたが、平成30年度の法人税率は23.2%と下がっていました。

令和に入ってからも、国内・海外のあらゆる情勢をもとに税率は大きく変動されると予想されます。国の税収確保を目的として設定されているため、変動する場合があることを覚えておきましょう。

法人税等調整額はあまり知られていない勘定科目ですが、実は自社の経営状態の把握や金融機関からの借入などの場面で役立ちます。その数字を正確に算出するには、税効果会計の導入がおすすめです。

\ 今ならお試しフリープラン申し込みできます /

電子契約サービスごとの違いや選び方などについて、下記の記事でわかりやすく比較しています。ぜひご参考にしてください。また、各社のサービスをまとめた比較表を “無料” でダウンロードできます。

\ “無料” で使える電子契約サービスをまとめました! /

\ 各社サービスを一覧でチェック! /

GMOサインは、導⼊企業数No.1 ※ の電子契約サービスで、350万社以上の事業者にご利用いただいております。また、自治体などにおいても広く導入されています。同⽔準の他社サービスと比較をしても、使用料がとてもリーズナブルなのが特徴です。さらに、無料で試せる「お試しフリープラン」もあるので手軽に利用できます。各種機能も充実しているため、使い勝手も抜群です。ぜひ一度お試しください。

※ 導入企業数は「GMOサイン(OEM商材含む)」を利用した事業者数(企業または個人)。1事業者内のユーザーが複数利用している場合は1カウントする。内、契約社数「100万社」(複数アカウントをご利用の場合、重複は排除)

GMOサインが運営する公式ブログ「GMOサインブログ」の編集部です。

電子署名/電子サイン/電子印鑑(デジタルハンコ)/脱印鑑(脱ハンコ)/電子文書/電子証明書/電子帳簿保存法など、電子契約にまつわる様々なお役立ち情報をお届けします。