「ふるさと納税を行ったらいつ控除されますか?」

「ふるさの納税の還付金はいつ戻ってくる?」

今回はこのような悩みや疑問を解決していきます。

つまり、2023年(令和5年)にふるさと納税を行った場合、2024年(令和6年)の6月から住民税の控除が適用されるということです。

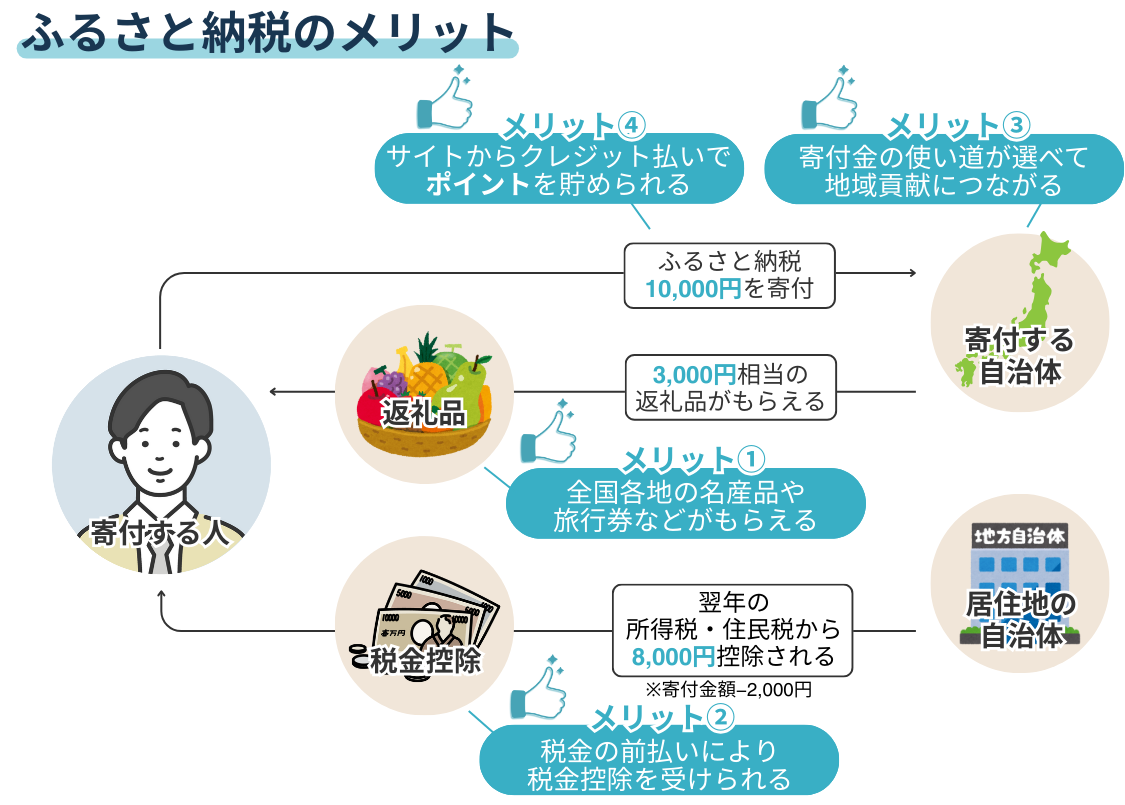

ふるさと納税は、寄付金額に応じて所得税・住民税の控除を受けることができます。控除される金額には上限があるため、上限の範囲内での寄付が必要です。ふるさと納税は、所得税・住民税の控除を受けながら様々な返礼品を受け取れる魅力的な制度です。

当記事では、ふるさと納税利用時の控除タイミングについて解説を行っています。また、寄付金に応じた控除額の目安、ふるさと納税を利用する時の注意点などについても詳しく紹介しています。

ふるさと納税を利用すると所得税と住民税が控除される

ふるさと納税を利用すると、寄付金額に応じた所得税と住民税の控除が受けられます。ふるさと納税による寄付金は、寄付金控除の対象になります。ふるさと納税を行った年の翌年に、確定申告を行い、寄付金控除を申請することにより、所得税と住民税の控除を受けられる仕組みです。

控除される金額は、寄付金額から2,000円(自己負担分)を差し引いた金額です。つまり、1万円分の寄付を行った場合、2,000円(自己負担分)を差し引いた8,000円が控除対象の寄付金になるということです。

ただし、控除される金額は年収や家族構成によっても大きく異なるため、ふるさと納税を行う前に自分の上限の目安を把握しておくことが大事です。もしも上限を超えてしまった場合、超えた分は全て自己負担となり控除の対象にはならないので、注意してください。

ふるさと納税の全額控除される納税額上限の目安

ふるさと納税の全額控除される納税額の目安は、以下の通りです。

| 年収 | 独身又は共働き | 夫婦 | 共働き+子1人 (高校生) | 共働き+子1人 (大学生) | 夫婦+子1人 (高校生) | 共働き+子2人 (大学生と高校生) | 夫婦+子2人 (大学生と高校生) |

|---|---|---|---|---|---|---|---|

| 300万円 | 28,000円 | 19,000円 | 19,000円 | 15,000円 | 11,000円 | 7,000円 | ― |

| 400万円 | 42,000円 | 33,000円 | 33,000円 | 29,000円 | 25,000円 | 21,000円 | 12,000円 |

| 500万円 | 61,000円 | 49,000円 | 49,000円 | 44,000円 | 40,000円 | 36,000円 | 28,000円 |

| 600万円 | 77,000円 | 69,000円 | 69,000円 | 66,000円 | 60,000円 | 57,000円 | 43,000円 |

| 700万円 | 108,000円 | 86,000円 | 86,000円 | 83,000円 | 78,000円 | 75,000円 | 66,000円 |

| 800万円 | 129,000円 | 120,000円 | 120,000円 | 116,000円 | 110,000円 | 107,000円 | 85,000円 |

| 900万円 | 152,000円 | 143,000円 | 141,000円 | 138,000円 | 132,000円 | 128,000円 | 119,000円 |

| 1000万円 | 180,000円 | 171,000円 | 166,000円 | 163,000円 | 157,000円 | 153,000円 | 144,000円 |

| 2000万円 | 569,000円 | 569,000円 | 552,000円 | 548,000円 | 552,000円 | 536,000円 | 536,000円 |

この納税額の目安はあくまでも目安であり、具体的な計算はお住いの市区町村に確認してみてください。

ふるさと納税の計算方法

ふるさと納税で寄付した金額から2,000円(自己負担)を差し引いた分が控除の対象になります。この自己負担分は、寄付合計額から2,000円を引く仕組みです。

たとえば、1万円分の寄付を1年間で2回行った場合、1万円-2,000円=8,000円×2とはならず、2万円-2,000円=18,000円分が寄付控除となるのです。自己負担分は寄付する度に引かれるわけではないので、勘違いしないようにしましょう。

ふるさと納税を利用した控除の計算は、以下の通りです。

・所得税からの控除 = (ふるさと納税額-2,000円)×(所得税の税率)

・住民税からの控除(基本分) = (ふるさと納税額-2,000円)×10%

・住民税からの控除(特例分) = (ふるさと納税額 – 2,000円)×(100% – 10%(基本分) – 所得税の税率)

・住民税からの控除(特例分) = (住民税所得割額)×20%※住民税(特例分)の控除が住民税所得割額の2割以上の場合

所得税の控除はふるさと納税をした翌年の確定申告の1~2カ月後に適用される

ふるさと納税を行うと、所得税の控除を受けられます。所得税の控除は、確定申告をした1〜2カ月後に適用されます。

会社員の場合、毎月給与から所得税が源泉徴収されているため、確定申告の必要はありません。しかし、ふるさと納税や住宅ローン、医療費控除などを受ける場合は、確定申告を行う必要があります。

確定申告は2月16日〜3月15日までに行います。実際に所得税の還付金を受け取れるのは、確定申告をした1〜2カ月後です。

控除の対象となるふるさと納税額は、総所得金額などの40%が上限です。所得税の還付金額は、確定申告の控え欄に記載されている還付される税金を確認してださい。なお、ふるさと納税だけでなく住宅ローン控除や医療費控除を受ける場合、合算された金額が記載されます。

住民税の控除はふるさと納税をした翌年の6月以降に適用される

住民税の控除は、ふるさと納税をした翌年6月以降の1年間で控除されます。住民税は、基本的に前年の収入に応じた後払いになっています。ふるさと納税を行えば、翌年に支払う住民税の月々の負担を軽減できるということです。

たとえば、2023年1月〜12月の間にふるさと納税を行った場合、翌年の2024年6月以降に納める住民税から控除される仕組みです。控除の対象となるふるさと納税額は、総所得金額などの30%が上限になります。

住民税の控除は、毎年5月〜6月ころに自治体から送付される住民税決定通知書で確認できます。書式は各自治体によっても異なりますが、寄付金控除額や税額控除額の欄に記載されているので、確認してみてください。

確定申告をしてふるさと納税の控除を受ける方法

ふるさと納税の利用には、原則として確定申告が必要です。

確定申告が必要な方は、以下の通りです。

・個人事業主・フリーランス

・不動産収入がある

・給与が2,000万円を超える

・給与所得は1つの会社からだが給与以外の副収入が20万円以上ある

・一定額以上の給与所得が2つ以上の会社からある

・一定の年金受給者

・医療費控除や住宅ローン控除などで税金の控除・還付を受ける

・ワンストップ特例制度の申請期日に間に合わなかった

・1年間で6自治体以上にふるさと納税をしている

寄付者の条件により、確定申告をする必要がある場合と、確定申告を利用する必要がない場合があります。

ふるさと納税の確定申告の流れ

ふるさと納税をした後の確定申告の期間は、寄付をした翌年の2月中旬〜3月中旬になります。確定申告では必要な書類を揃えて申告書を作成、提出するだけでOKです。

確定申告に必要な書類は、以下の通りです。

・確定申告書

・本人確認書類

・寄附金受領証明書または寄附金控除に関する証明書など各種控除証明書

・源泉徴収票などの所得証明書

・還付金を受け取るための口座情報のわかる書類

・マイナンバーのわかる書類

なお、寄附金受領証明書または寄附金控除に関する証明書を紛失してしまった場合でも、ふるなびなどのふるさと納税サイトでは証明書を印刷できるサービスもあります。

ワンストップ特例を利用すれば確定申告は不要

ふるさと納税を行う場合でも、ワンストップ特例を利用すれば確定申告の必要はありません。

ワンストップ特例制度とは、ふるさと納税をした後に確定申告をしなくても寄付金控除が受けられる仕組みです。寄附金税額控除に係る申告特例申請書に必要事項を記入して寄付した自治体に送るだけなので、手続きもかんたんです。

一般的な会社員であれば、ワンストップ特例を利用して確定申告の手間なく、寄付金控除を受けられます。ワンストップ特例を利用できる方は、以下に当てはまる人です。

・確定申告をする必要がない給与所得者

・寄付した自治体が5か所以内である場合

寄付した自治体が5か所以内である場合に関しては、同じ自治体に複数回寄付しても1自治体とカウントされます。なお、ワンストップ特例を利用する場合、所得税の還付はなく、住民税のみが控除になります。ただし、控除総額は変わらないので、安心してください。

ふるさと納税の寄付はいつでもOK

「ふるさと納税の寄付はいつからいつまで行えば良い?」

このような悩みを持つ人も多いと思います。結論からいうと、ふるさと納税の寄付はいつでもOKです。ただし、上限が確定する12月の年末時点で駆け込みの申込をする人が多くなっています。

12月ごろには、会社から源泉徴収票が配布されるため、それをもとに自分の寄付金上限額を把握できます。年末に再調整をすることで、過不足分を清算することも可能です。

ふるさと納税の控除を受けるための注意点

ここからは、ふるさと納税の控除を受けるための注意点について紹介します。

・ワンストップ特例の申請期限は翌年1月10日まで

・確定申告をするとワンストップ特例の申請が無効になる

・ワンストップ特例を利用する場合は所得税の還付金がない

・控除を受けられるまでタイムラグがある

ワンストップ特例の申請期限は翌年1月10日まで

ワンストップ特例を利用する場合、ふるさと納税の申込が完了した後に自治体から申請書が届きます。この申請書の提出期限は、ふるさと納税を行った翌年の1月10日までです。期限までに申請を行わないと、ワンストップ特例を利用することはできませんので、注意してください。

12月末にふるさと納税を利用する場合、申請が間に合わないこともあるので、余裕を持って寄付しておくことをおすすめします。もし申請が間に合わなくても、確定申告をすれば控除を受けることは可能です。

確定申告をするとワンストップ特例の申請が無効になる

ワンストップ特例を申請したとしても、後に確定申告をすると申請が無効になります。

たとえば、ワンストップ特例を利用しても、医療費控除を受けるために確定申告が必要になるケースも出てきます。ワンストップ特例と確定申告は併用できないので、確定申告をして再度控除の申請をする必要があることを覚えておきましょう。

ワンストップ特例を利用する場合は所得税の還付金がない

ワンストップ特例は、確定申告の手間なく寄付金控除を受けられる魅力的な制度です。しかし、ワンストップ特例を利用してふるさと納税を行う場合、所得税の還付はありません。

寄付控除は全額住民税からの控除になります。所得税の還付を受けられないため、損をした気持ちになる人も多いと思います。しかし、控除総額は変わらないので、安心してください。

控除を受けられるまでタイムラグがある

ふるさと納税を利用すると、所得税と住民税の控除・還付が受けられますが、所得税の還付も住民税の控除も翌年度からになります。

たとえば、2023年にふるさと納税を利用した場合、控除を受けられるのは2024年になってからです。寄付控除を受けられるまでにはタイムラグがあることを注意しましょう。

ふるさと納税の控除を受けるためにおすすめのサイト3選

ふるさと納税を行う際は、以下3つのサイトがおすすめです。

ふるさとチョイス

| 掲載自治体数 | 1,640 |

|---|---|

| 掲載返礼品数 | 501,382 |

| ポイント還元 | 最大20% |

| レビュー | 〇 |

| 決済方法 | クレジットカード決済、Amazon Pay、 PayPay、d払い、au PAY、楽天ペイ、メルペイ、あと払い(ペイディ)、PayPal、 auかんたん決済、ソフトバンクまとめて支払い、Pay-easy、ネットバンク支払い、コンビニ支払い |

ふるさとチョイスは、返礼品掲載数NO.1のふるさと納税サイトです。圧倒的な掲載品数を誇り、他のサイトには掲載されていない返礼品もたくさんあるので、見ているだけで楽しいサイトになっています。また、高額の寄付金に対する返礼品のラインナップも充実しているので、寄付金上限額が高い人にもおすすめです。

ふるさとチョイスではポイント制やクラウドファンディングなどの寄付の種類が多く、社会問題の解決などに自分の寄付金を使うこともできます。ふるさとチョイスは初心者にやさしく、仕組みや控除額など丁寧に説明してくれるサイトです。これから初めてふるさと納税を利用する初心者にもおすすめです。

楽天ふるさと納税

| 掲載自治体数 | 1,544 |

|---|---|

| 掲載返礼品数 | 454,610 |

| ポイント還元 | 最大30% |

| レビュー | 〇 |

| 決済方法 | クレジットカード、銀行振込 自治体によって利用可能な決済方法が異なる |

楽天ふるさと納税は、楽天市場で気軽にふるさと納税を利用できるサイトです。通常の楽天市場での買い物と同様に楽天ポイントを貯めたり使ったりすることができます。

楽天お買い物マラソンや0か5のつく日の+2%キャンペーンなどを組み合わせれば最大30%の還元率になります。ふるさと納税をしながら楽天ポイントを貯められるのが最大のメリットです。

各自治体の返礼品紹介が充実しており、気になる返礼品を選べば大量の画像で詳しい説明を見ることができます。細かい部分まで把握したうえで寄付を行いたい人にもおすすめできるサイトです。

さとふる

| 掲載自治体数 | 1,211 |

|---|---|

| 掲載返礼品数 | 322,078 |

| ポイント還元 | - |

| レビュー | 〇 |

| 決済方法 | クレジットカード、コンビニ決済、PayPayオンライン決済、ソフトバンクまとめて支払い、au かんたん決済、d払い、Pay-easy |

さとふるは、返礼品が探しやすく、申し込みがかんたんなふるさと納税サイトです。さとふるは、他のふるさと納税サイトと比べても返礼品の到着が早くなっています。早いものであれば1週間〜2週間程度で手元に届きます。

また、さとふるはソフトバンクまとめて支払い、au かんたん決済、d払いなどのキャリア決済にも対応しているので、携帯料金と一緒に支払えます。コンビニ払いやクレジットカード払いなども決済方法にも対応しており、好きな方法を選んで寄付できるのが利点です。更に、さとふるはキャンペーンに力を入れており、毎月多数のキャンペーンを行っています。

ふるさと納税の控除はいつ?に関するQ&A

最後に、「ふるさと納税の控除はいつ?」に関するよくある質問にまとめて回答していきます。

次のような質問に回答していきますので、参考にしてください。

• 住民税通知書はいつ、どこで受け取れる?

• ワンストップ特例の申請を忘れてしまった場合どうすればいい?

• ふるさと納税をしても住民税が安くならない理由は?

• ふるさと納税で所得税が還付されない理由は?

• ふるさと納税の控除はいつから反映されますか?

• ふるさと納税で市民税が控除されたか確認する方法は?

住民税通知書はいつ、どこで受け取れる?

住民税決定通知書は、会社員の場合は毎年5月から6月ごろに会社から受け取れます。自営業やフリーランスの場合は、6月ごろにお住いの市区町村から郵送で自宅に届きます。

ワンストップ特例の申請を忘れてしまった場合どうすればいい?

ワンストップ特例の申請を忘れてしまっても、翌年の2月中旬〜3月中旬までに確定申告をすれば、控除を受けられます。

ふるさと納税をしても住民税が安くならない理由は?

ふるさと納税をしても税民税が安くならない理由は、以下のようなことが考えられます。

• 無職・専業主婦でそもそも住民税が発生しない

• 確定申告をしていない

• ワンストップ特例を申請していない

• 控除上限額を超えている

ふるさと納税で所得税が還付されない理由は?

ふるさと納税を利用してワンストップ特例を申請する場合は、所得税の還付は受けられません。ワンストップ特例を申請すると、控除の対象が住民税のみになります。所得税の還付を受けたい場合には、確定申告が必要です。

ふるさと納税の控除はいつから反映されますか?

ふるさと納税の控除は、ふるさと納税を行った年の翌年6月から適用されます。

ふるさと納税で市民税が控除されたか確認する方法は?

ふるさと納税で市民税が控除されたかは、住民税決定通知書の下部に記載されている摘要欄で確認できます。

ふるさと納税の控除はいつ?についてまとめ

当記事では、ふるさと納税を利用した時の控除タイミングや、寄付金に応じた控除額の目安、ふるさと納税を利用する時の注意点などについて詳しく紹介してきました。

ふるさと納税を利用した場合、確定申告から1〜2か月後に所得税の還付が受けられ、翌年の住民税から控除を受けられます。ワンストップ特例制度を利用すれば、確定申告の手間なく寄付金控除を受けられて、様々な返礼品ももらえます。基本的な仕組みさえ理解していれば、ふるさと納税で寄付を行いつつ税額控除を受けられます。

ぜひ、当記事を参考にふるさと納税を活用してみてはいかがでしょうか。

~あなたの寄付を支える自治体のDXと電子契約~

今や多くの方が利用する「ふるさと納税」。スマートフォンで簡単に申請できたり、魅力的な返礼品がすぐに見つかったりと、年々便利になっていると感じませんか?

実はその裏側では、私たちが快適にふるさと納税を利用できるよう、全国の自治体が業務のデジタル化(DX)を進めることで、サービスを支えています。今回は、その知られざる舞台裏と、そこで活躍する「電子契約」についてご紹介します。

ふるさと納税が人気になるにつれて、自治体の業務は増え続けています。寄付の受付や管理はもちろん、返礼品を提供してくれる地域の事業者とのやり取りもその一つです。特に、事業者との間では、商品の内容や発送、個人情報の取り扱いなど、多くの約束事を記した「契約書」を取り交わす必要があります。

これらの契約をすべて紙で行うと、印刷・郵送・保管といった手間やコストがかかり、職員の方々の大きな負担となっていました。

そこで今、多くの自治体が導入しているのが、ふるさと納税の業務をまとめて効率化する「管理システム」です。

中でも、全国1,300以上の自治体(※)で導入されているシェアNo.1のふるさと納税管理システムが、株式会社Workthyの提供する「ふるさと納税do」です。

※2024年7月時点

そして「ふるさと納税do」は、契約業務を効率化するため、当社の「電子印鑑GMOサイン」と連携しています。これにより、自治体と事業者は、オンラインでスピーディーかつ安全に契約を締結できるようになりました。

自治体の業務が効率化されると、どうなるでしょうか。

職員の方々は、これまで契約事務などにかけていた時間を、より魅力的な返礼品を開拓したり、地域のPR活動を企画したりといった、より創造的な業務に使えるようになります。

今回は、ふるさと納税の裏側を支える自治体のDXと、そこで活用される「電子印鑑GMOサイン」についてご紹介しました。

GMOサインは、このように自治体の業務をサポートするだけでなく、企業のビジネスシーンから個人の暮らしの中まで、あらゆる場面での「契約」をより安心・便利に変えていきます。契約の電子化にご興味のある方は、ぜひ公式サイトもご覧ください。