\ 最大52,000円分の月額基本料金もタダ! /

\ 最大52,000円分の月額基本料金もタダ! /

地方税は、都道府県と各市町村によって課される税金のことで、固定資産税や自動車税、住民税などが該当します。所得税などの国税と同様に生活に深く関わる税金ですが、その原則や詳しい種類について把握しきれていない方もいるでしょう。

この記事では、地方税に関する原則や種類などを詳しく解説します。滞納した場合のペナルティや納付方法についても紹介するので、どのような税金なのか把握したい方は参考にすることがおすすめです。

私たち日本国民に対して納税が義務付けられている税金の種類はさまざまです。しかし、課税主体によって国税と地方税の2種類に大別できます。

国税とは、国が国民に対して割り当てて負担させる税金で、代表的なものには所得税や消費税、相続税などが挙げられます。一方の地方税とは、各都道府県と市区町村がその土地に住んでいる住民に割り当てて負担させる税金のことです。住民税や国定資産税、自動車税などが挙げられます。

| 国税 | 地方税 | |

|---|---|---|

| 所得課税 | 所得税、法人税 | 個人住民税、個人事業税、法人住民税、法人事業税 |

| 消費課税 | 消費税、酒税、たばこ税、自動車重量税、揮発油税、石油ガス税、航空機燃料税、石油石炭税等 | 地方消費税、地方たばこ税、軽油引取税、ゴルフ場利用税、入湯税、自動車税、軽自動車税、狩猟税等 |

| 資産課税等 | 相続税、贈与税、登録免許税、印紙税等 | 固定資産税、都市計画税、不動産取得税、事業所税等 |

地方税の負担徴収に関しては、以下の5つのルールが原則として設けられています。

応益性の原則とは、地方公共団体が運営している行政サービスの利益を受け取るためには、その利益に応じた分の税金を納めなければならないということです。

安定性の原則とは、安定した税収を堅持できるようにするということです。地方公共団体が運営している行政サービスは、継続的に需要や経費が発生することになるため、景気などの経済的理由に左右されないようにする必要があります。

普遍性の原則とは、普遍的に税収を確保できるようにすることです。地方公共団体が運営する行政サービスの質が、一定水準よりも高い状態を保ったまま提供できるように、地域によって税収の内容が偏ることがないようにしなければなりません。

負担分担の原則とは、地方公共団体の運営に必要な負担をそこに住む住民が分かち合うということです。地域会費のような感覚といえるでしょう。

自主性の原則とは、地方公共団体は地方自治の理念を踏まえたうえで、自らの責任および判断にて課税権を行使するべきであるということです。

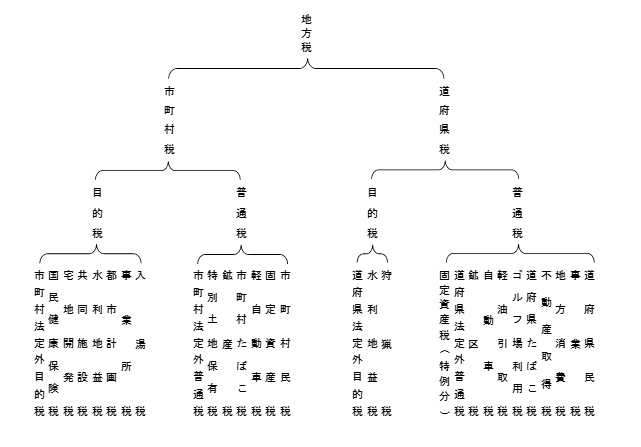

地方税を細かく分類すると、道府県の普通税、市町村の普通税、目的税の3つに分けられます。

普通税とは、使用用途を特に決めず、一般的な経費として使用するために課される税金のことを指します。道府県が住民に課す普通税は、道府県内に所在地をもつ法人や住民に対して課される道府県民税(住民税)が代表例です。

また、購入や贈与などによる不動産の取得に対して課される不動産取得税、自動車の所有者に対して課される自動車税なども普通税となります。

市町村が住民に対して課している普通税にも複数の種類が存在します。道府県民税とあわせて徴収される市町村民税(住民税)や土地や家の所有者に対して課される固定資産税などが代表例です。

目的税とは、あらかじめ決められた目的のために徴収される税のことです。目的税には、鉱泉浴場施設の利用者に対して課せられる入浴税や都市計画事業に関する都市計画税などが挙げられます。宅地開発の費用として使用される宅地開発税なども目的税です。

細分化されているため、きちんと納付できているか心配になる方もいるでしょう。しかし、基本的に納税が必要であれば、各自治体から納付書が送られてくるため、それに従って納税すれば特に問題はありません。

住民税や事業税に関しては、確定申告を通して行われるため、申告期間に忘れずに手続きをすれば安心です。

道府県の普通税の説明では、東京都に関する説明がありませんでした。道府県は都に、市町村は23区にそれぞれ規定が準用されるよう法律で定められているからです。

東京23区では固定資産税や事業所税などのいくつかの税が、区ではなく都が住民に課すものとされています。また、道府県民税を都民税と特別な呼称で呼ぶなどの特例も存在します。

地方税を滞納すると、以下の2つのペナルティが発生します。

あらかじめ定められた納付期限までに地方税の支払いを行わないと、最初に決められた納税額よりも多くの税金を支払わなければならなくなるため注意が必要です。

延滞金とは納付期限が守られなかった税金に対して、一定の割合で科されるペナルティのことです。

過少申告加算金とは、期限内申告について修正や更正などにより税額が増加した際に発生するペナルティのことです。正当な理由がある場合などは、加算金は発生しません。

不申告加算金とは、期限を過ぎてからの申告になってしまった場合などに発生するペナルティのことです。正当な理由がある場合などは、加算金は発生しません。

重加算金とは、税の申告に関して隠蔽などの工作が発覚した場合に科されるペナルティです。

滞納処分とは、地方税の延滞により督促状が届いているにもかかわらず、それを無視してしまった人に対して、給与債権や財産の差し押さえを行う処分のことです。

なにかしらの理由があって地方税の納付ができない場合は、そのまま放置せずに各自治体に相談に行きましょう。

地方税には猶予期間などの救済措置があるため、よほど悪質な滞納でない限り柔軟に対応してもらえます。

個人の場合は、基本的に毎月の給料から徴収されます。個人事業主など企業に勤めていない方は年に4回、納付書の指示に従って自分自身で納付する必要があります。法人の場合は、確定申告や中間申告によって税金を納めることが必要です。

個人の場合は、年に2回、各自治体から発送される納付書の指示に従って自分で納税を行います。法人の場合は、確定申告や中間申告によって税金を納めます。

個人と法人どちらも確定申告や中間申告によって税金を納めます。

各自治体から発送される納付書の指示に従って所有者が税金を納めます。納付時期は原則5月31日です。

各自治体から発送される納付書の指示に従って、所有者が年に4回税金を納めます。

国民健康保険に加入している方は、各地方自治体から発送される納付書の指示に従って税金を納めます。各自治体によって納税時期は異なりますが、基本的には年に8回から10回の分割納付となっています。

地方税は、各都道府県と市区町村によって住民に課される税のことを指しています。住民税は、個人や法人が地方自治体に納める税金で、地方税の一種です。教育や福祉などのサービスをまかなうために利用されています。

地方税は県や市に課税しますが、所得税は国に課税する国税です。また、住民税の課税対象は前年の収入ですが、所得税は現年の所得に応じて課税されます。

地方税は、国内に住所があるすべての人が対象となります。ただし、生活保護受給者は固定資産税、軽自動車税などが免除されます。

一口に地方税といっても、さまざまな用途にあわせて細分化されています。すべてを確実に把握する必要はありませんが、自分に関係のある地方税に関してはきちんと知識を持っておいて損はないでしょう。

地方税に関わらず、納税は私たち国民の義務です。基本的に滞納することは許されないため、自分で管理を行い、正しく納税しましょう。

電子契約サービスごとの違いや選び方などについて、下記の記事でわかりやすく比較しています。ぜひご参考にしてください。また、各社のサービスをまとめた比較表を “無料” でダウンロードできます。

\ “無料” で使える電子契約サービスをまとめました! /

\ 各社サービスを一覧でチェック! /

GMOサインは、導⼊企業数No.1 ※ の電子契約サービスで、350万社以上の事業者にご利用いただいております。また、自治体などにおいても広く導入されています。同⽔準の他社サービスと比較をしても、使用料がとてもリーズナブルなのが特徴です。さらに、無料で試せる「お試しフリープラン」もあるので手軽に利用できます。各種機能も充実しているため、使い勝手も抜群です。ぜひ一度お試しください。

※ 導入企業数は「GMOサイン(OEM商材含む)」を利用した事業者数(企業または個人)。1事業者内のユーザーが複数利用している場合は1カウントする。内、契約社数「100万社」(複数アカウントをご利用の場合、重複は排除)

GMOサインが運営する公式ブログ「GMOサインブログ」の編集部です。

電子署名/電子サイン/電子印鑑(デジタルハンコ)/脱印鑑(脱ハンコ)/電子文書/電子証明書/電子帳簿保存法など、電子契約にまつわる様々なお役立ち情報をお届けします。