物価の高騰が続く中で、日々の生活が大変であるのに加え、住宅費や教育資金、そして老後の資金準備など、どれだけのお金があれば安心して生活できるのか、誰もが悩むところです。長期間続く低金利の影響で、単に貯金をしていてもお金はなかなか増えません。しかし、知識がないまま資産運用を始めるのは不安が伴います。このような状況で、どうすれば良いのか悩んでいる方も多いでしょう。

本記事では、安心して日々を過ごし、将来の不安を解消するためには何をすべきかについて詳しく解説します。現在、手元にある100万円をどこに預けると良いのか、また、失敗しない資産運用を行うためには何を知っておくべきかについてもお伝えします。資産運用に関心がある方は、ぜひ参考にしてください。

資金運用をする目的を明確にしよう

資産運用を行う際に、100万円を元手にして始めるとしても、その目的をはっきりさせておかなければ、どこに資金を預けるべきかを適切に判断することができません。そこで、まずは資産運用の主な目的について詳しく解説します。

日常の生活費

日常生活では、食費や交際費、光熱費などが予想以上にかかってしまうことがあります。このような場合に備えて資産を運用するケースです。

このような費用はいつ引き出す必要があるか予測しにくいため、途中解約しないと引き出せない定期預金は不向きです。必要に応じていつでも引き出しや売却が可能な普通預金やNISA(つみたて投資枠)をおすすめします。

生活防衛資金

日常生活では、先述のように食費や交際費が月によって変動することがありますが、これらは通常数千円から数万円程度のもので、節約で対応できることも多いでしょう。

しかし、大きな支出が必要となるのは病気やケガで長期入院が必要になったり、失職によって収入が途絶えたりした場合です。このような場合に備えて、3~6カ月程度の生活費を確保するための資金が「生活防衛資金」です。

日常の生活費ほど頻繁に引き出すことはないですが、いつ必要になるかわからないため、比較的高金利のネット銀行の預金やNISA(つみたて投資枠)をおすすめします。

教育資金

小さなお子さんがいる家庭では、教育資金のために資産運用を行うことが一般的です。とくに高校や大学の入学時にまとまったお金が必要になります。

2022年12月に文部科学省が発表した「子供の学習費調査」によると、幼稚園から高校卒業までにかかる学習費総額(公立・私立別)は次のようになっています。

| 学校の種類 | 学習費 |

|---|---|

| 幼稚園 | 165,126円 |

| 小学校 | 352,566円 |

| 中学校 | 538,799円 |

| 高校 | 512,971円 |

| 合計 | 1,569,462円 |

| 学校の種類 | 学習費 |

|---|---|

| 幼稚園 | 308,909円 |

| 小学校 | 1,666,949円 |

| 中学校 | 1,436,353円 |

| 高校 | 1,054,444円 |

| 合計 | 4,466,655円 |

※出典:文部科学省「令和3年度子供の学習費調査の結果を公表します」

仮に高校まですべて公立学校であれば100万円代で収まりますが、すべて私立学校となると400万円を超えてしまいます。なお、高校卒業後に進学となれば、さらに教育費が必要です。文部科学省による「私立大学等の令和5年度入学者に係る学生納付金等調査結果」を見ると、私立大学の初年度学生納付金は約147万円と入学時に大きなお金が必要だとわかります。

※出典:文部科学省「私立大学等の令和5年度入学者に係る学生納付金等調査結果について」

また別の資料によれば、大学卒業までの教育費について、大学まですべて国公立だったとしても約800万円、すべて私立だと約2,200万円にのぼるとされています。

※出典:文部科学省「2.教育費負担」

このように教育費は人生において非常に大きな出費となります。教育資金を準備する場合、学資保険が一般的ですが、他の資産運用も検討するなど、出産前からの計画的な準備が重要です。

住宅購入・修繕資金

独身、既婚に関わらず、住宅購入資金はかなり高額になるため、計画的な資産運用が欠かせません。戸建ての場合、購入だけではなく外壁塗装や屋根の張替といった修繕費用も必要です。マンションであってもリフォーム費用は準備しておくべきでしょう。

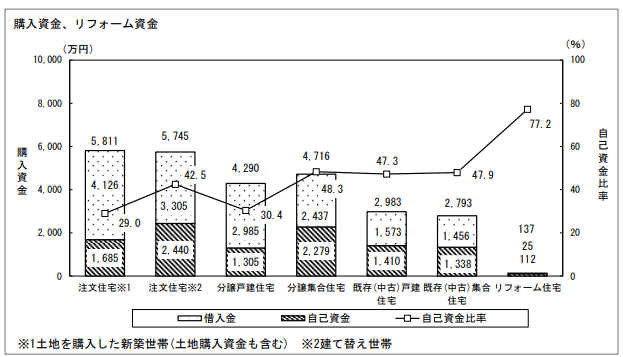

住宅はローンを使って購入するのが一般的なものの、頭金はあらかじめ準備している方がほとんどです。2024年6月に国土交通省が発表した「令和5年度住宅市場動向調査報告書」では、分譲戸建住宅の平均購入額が4,290万円で、自己資金比率は30.4%となっています。つまり約1,305万円は事前に準備しているということです。

一般的に住宅購入はローンを利用しますが、頭金は前もって用意するケースがほとんどです。国土交通省の「令和5年度住宅市場動向調査報告書」によると、分譲戸建住宅の平均購入額は約4,290万円で、自己資金比率は約30.4%、つまり約1,305万円を事前に準備しているということになります。

1,305万円を住宅購入までに用意しておくためには、教育資金同様、入念な計画と準備が必要です。

老後資金

定年退職後の老後資金についても、事前の準備が必要です。基本的に老後は公的年金、貯蓄だけで生活していくことになるため、働いている間にしっかりと資産運用をしておくようにしましょう。

老後にかかる主なお金としては、日常生活費のほか、家のリフォームやお子さん、お孫さんの教育費、住宅購入費の援助、自身の介護サービス費用などです。一般的に老後の生活資金は夫婦2人で2,000~3,000万円とも言われています。

老後資金の一部として退職金を充てる人もいますが、住宅ローンに使うケースも多く、その場合は退職金以外で老後資金を用意しなくてはなりません。

住宅購入資金同様、基本的には引き出す必要のない長期的な運用方法で、場合によっては投資も活用しながら積極的に増やしていく必要があります。

100万円を元手にした資産運用方法

実際に100万円を元手に資産運用をする際、どこに預けるのがいいのかについて解説します。

元本割れリスクのない安定したおすすめの資産運用

日常生活費や生活防衛資金などは、多くの利益を見込むより、低金利でも元本割れのリスクがない運用先がおすすめです。まずは元本割れリスクのない安定した運用先を中心に紹介します。

普通預金

2024年7月31日、日銀は政策金利を0.25%程度に引き上げる追加利上げを発表しました。この発表に合わせ、みずほ銀行・三井住友銀行・三菱UFJ銀行のメガバンク三行は、2024年9月2日(三井住友銀行は8月6日)から普通預金の金利を0.020%から0.10%に引き上げています。

メガバンクの普通預金金利が5倍になったことで、従来、高い金利が売りであったネット銀行との差は一気に縮まりました。オリックス銀行やSBI新生銀行は0.11%と若干高くなっているものの、東京スター銀行やSBJ銀行は0.10%メガバンクと同じです。

ただし、一部のネット銀行は一定の条件を満たした場合に高金利になるサービスを展開しています。

たとえば、SBI新生銀行では、円普通預金口座とSBI証券の証券総合口座を連携させる「SBI新生コネクト」を利用すると金利が0.30%です。

また、auじぶん銀行では、通常の普通預金金利は0.030%とメガバンクと比べても低い金利です。しかし、auPAY口座連携、auマネーコネクト設定などいくつかのサービスを利用することで、最大0.41%まで金利が上がります。

ほかにも、東京スター銀行では、定められた3つの金利優遇プログラムのうち、いずれか2つを満たせば金利は0.50%に、1つのみを満たした場合でも0.40%になります。

定期預金

日常生活費や生活防衛資金のようにいつでも引き出せる状況にしておきたい資金でなければ、ネット銀行の定期預金もおすすめです。普通預金はメガバンクも金利引き上げによりネット銀行と以前ほど大きな差はなくなりました。しかし、定期預金の金利は現在でもネット銀行の方がかなり高金利です。

たとえば、100万円を定期預金に5年間預けた場合の金利は、三井住友銀行とみずほ銀行は0.200%、三菱UFJ銀行が0.2500%となっています。

これに対し、ネット銀行はオリックス銀行が0.49%(スーパー定期5年)、SBI新生銀行が0.500%(パワーダイレクト円定期預金100)、東京スター銀行が0.500%(スターワン円定期預金プラス〈インターネット限定〉3年)です。

個人向け国債

国が発行する個人向け国債も元本割れ保証の資産運用方法です。金利は決して高くはないものの(最低保証金利0.05%)、「固定3年・5年」「変動10年」のどのタイプも中途換金が可能なため、日常生活費や生活防衛資金目的でも利用できます。

リスクもあるが高いリターンも得られるおすすめの資産運用

銀行の普通預金や定期預金は金利が高くない分、元本割れのリスクは基本的にありません。そのため、とにかくリスクを負わずに資産運用をしたい方にはおすすめです。

しかし、100万円を元手にできるだけ資産を増やしたい場合は、多少のリスクはありつつも高い金利を見込める運用が必要になります。ここではリスクもあるが高いリターンも得られる可能性があるおすすめの資産運用方法を見てみましょう。

外貨預金

外貨預金は為替の動きにより元本割れのリスクもあるものの、貨幣の種類によっては円預金に比べかなりの高金利が期待できます。もしリスクをできるだけ避けたい場合は、円預金と外貨預金を50万円ずつに分散する方法もおすすめです。

ここでは、外貨定期預金(米ドル・1年・100万円)で主な高金利の銀行を紹介します。

| 銀行名 | 外貨預金商品名 | 金利(1年・税引前) | 備考 |

|---|---|---|---|

| 三井住友銀行 | パーソナル外貨定期預金 | 3.700% | |

| みずほ銀行 | グローバル口座外貨定期預金 | 4.210% | |

| 三菱UFJ銀行 | 外貨定期優遇プラン | 4.2% | 2024年12月30日までの特別プラン |

| SMBC信託銀行 | 外貨定期預金 | 3.70% | |

| ソニー銀行 | 外貨定期預金 | 3.800% | 円から預け入れる、期間指定6カ月の米ドル定期預金の金利は8.00% |

| SBI新生銀行 | 外貨定期預金 | 4.800% | |

| auじぶん銀行 | 外貨定期預金 | 3.700% | |

| PayPay銀行 | 外貨定期預金 | 3.700% |

※それぞれの金利が適用されるには条件がある場合もあります。実際にご利用になる際は必ず各金融機関のWebサイトをご確認ください。

※金利や各銀行のサービスはすべて2024年10月1日時点のものです。また、金利は年率・税引前の数値であり、適用には一定の条件を満たさなければならないケースもあります。実際に利用される際は必ず各金融機関に確認してください。

NISA

NISAとは、投資の運用益が非課税になる制度です。通常、投資を行って得た利益には約20%の税金がかかります。大まかに言えば、100万円の利益が出た場合、20万円は税金として差し引かれるため、手元には80万円しか残りません。

しかし、NISAであれば、20万円は引かれず、100万円すべてを受け取れます。

NISAには、「成長投資枠」と「つみたて投資枠」の2種類があり、それぞれの主な違いは次のとおりです。

| 成長投資枠 | つみたて投資枠 | |

|---|---|---|

| 年間投資枠 | 240万円 | 120万円 |

| 非課税保有限度額 | 1,800万円(うち成長投資枠は1,200万円) | |

2023年までは非課税保有限度年数が最長でも20年でした。しかし2024年からは無期限化されたため、非課税保有限度額内であれば、長期保有して老後資金にすることも可能です。

NISAを利用する場合、銀行や証券会社に専用の口座を開設する必要があります。基本的にネット証券会社が扱う商品数が多いのでおすすめです。

iDeCo

iDeCoとは、自身が拠出した掛金を自身で運用することで資産形成を実現する年金制度です。掛金は60歳を超えると老齢給付金として受け取ることができるため、NISA同様、老後資金としての運用をおすすめします。

ただし、NISAとは異なり、途中で引き出すことはできません。60歳を超えないと受給できないため、日常生活費や生活防衛資金を目的とするのであれば別の方法を選択しましょう。

リスクをしっかりと把握した上で適切な預け先を選択しよう

今回紹介した方法以外でもFXや株式投資、金などさまざまな預け先があります。ただし、これらはリターンも大きいものの、リスクも高く、場合によっては100万円がマイナスになってしまう可能性もゼロではありません。

日常生活費や生活防衛資金はもちろん、教育資金や住宅資金、老後資金はほとんどの方にとって必要になるお金です。そのため、一か八かの投資に100万円すべてを賭けてしまうのはあまりにもリスクが高過ぎます。

もし、株式投資やFXでも資産運用を行いたいと考えている場合は、元本割れのない確実な資産運用を決めた上で、余ったお金や利息をうまく使い、専門家に相談の上で運用するようにしましょう。