\\ 期間限定キャンペーン実施中 //

\\ 期間限定キャンペーン実施中 //

2023年3月時点での情報です

近年、副業を始める方が増えています。仕事の空き時間や休日を活かして収入を増やせる副業を魅力的に感じる方も多いでしょう。

しかし一方で、収入が増えることによって増える手続きや手間もあることにも注意が必要です。たとえば収入先が増える場合は確定申告の必要があるかどうかの検討が必要です。さらに2023年10月からはじまるインボイス制度も副業を行う方には大きな影響があります。

この記事は、まもなく始まるインボイス制度が副業を行う方に対してどのような影響を与えるかについて、2023年3月時点でまとめたものです。

もともとインボイス(invoice)とは、英語で「送り状」や「納品書と請求明細書の役割を兼ねる明細付き請求書」を意味します。

海外に荷物を送る際、荷送人(輸出者)が荷受人(輸入者)に宛てに発行するもので、B/L(船荷証券のこと。Bill of Ladingの略)とともに輸出入通関手続きなどで必須となる書類のことも指し、貨物の記号、品名、数量、契約条件、単価、仕向人、仕向地、代金の支払方法などが記載されています。

インボイス(適格請求書)制度は、日本で2023年10月から新しく始まる消費税に関する制度で、正式には「適格請求書等保存方式」といいます。

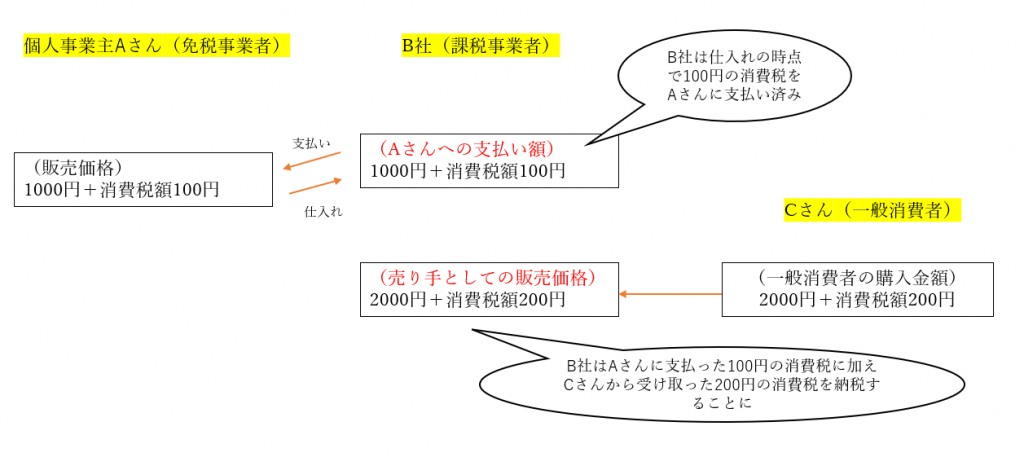

もともと、消費税には課税事業者(ここでは買い手)が消費税額を計算するときに仕入れにかかった消費税を差し引いてよいという消費税の仕入税額控除があります。この控除がないと買い手(発注者)は、仕入税額控除を受けないと売り手(受注者)からの仕入額に乗せられている消費税も支払うことになるからです。

<消費税の仕入税額控除がないと…>

これまで、この仕入税額控除を受けるには請求書(区分記載請求書)に下表の①~⑤を記載すれば足りましたが、インボイス制度導入後は、売り手(受注者)から①~⑤に加え、⑥~⑧の記載された正確な適用税率や消費税額等を記載した請求書=インボイスの交付を受け、また、交付されたインボイスを保存しておく必要があるのです。

| 2023年9月までの請求書(区分記載請求書) | インボイス制度後の請求書(2023年10月~) |

|---|---|

| ①請求書発行事業者の氏名又は名称 (=売り手・受注者) | ①請求書発行事業者の氏名又は名称 (=売り手・受注者) |

| ②取引年月日 | ②取引年月日 |

| ③取引の内容 (軽減対象税率の対象品目に関してはその旨) | ③取引の内容 (軽減対象税率の対象品目に関してはその旨) |

| ④税率ごとに区分して合計した対価の額 | ④税率ごとに区分して合計した対価の額 |

| ⑤書類の交付を受ける事業者の氏名又は名称 (=買い手・発注者) | ⑤書類の交付を受ける事業者の氏名又は名称 (=買い手・発注者) |

| ⑥登録番号(課税事業者のみ登録可) | |

| ⑦適用税率 | |

| ⑧税率ごとに区分した消費税額等 |

これまでの買い手の消費税額:300円―100円(仕入税額控除)=200円

インボイス制度開始後の買い手の消費税額:インボイスがないと300円

インボイスの受け取りと保管で200円

売り手(受注者)である副業の方がインボイス(適格請求書)を発行するには、適格請求書発行事業者になる必要があります。適格請求書発行事業者になるには、税務署への登録申請書の提出が必要となります。

これにより売り手(受注者)は、上表⑥の登録番号が取得できるようになります。なお、登録番号の取得には、課税事業者のみが登録可能のため、免税事業者(年収1,000万円以下)として活動しているフリーランスや副業の方は、まずは課税事業者にならないと⑥登録番号が取得できないのです。

課税売上高1000万円以下の事業者が認められる免税事業者のままでいれば、これまでどおり消費税の申告は免除され、受け取った消費税を利益にすることが可能です。

しかし、免税事業者は適格請求書発行事業者になれないため、発注者が課税事業者だった場合に、発注者からの依頼が減ってしまう可能性があります。発注者が消費税の仕入税額控除を受けられなくなるからです。

税務署に消費税課税事業者選択届出書を提出して、免税事業者から課税事業者になることも手段のひとつですが、課税事業者になった場合、基準期間と特定期間で売上1,000万円を超えていない場合であっても消費税申告と納税、帳簿付け等の義務が発生するため、申告の手間やコスト、免税事業者であることのメリットを失います。

フリーランスや副業の方は、免税事業者のままでいるべきか、課税事業者になるかを決める必要がありますが、インボイス制度が開始される2023年10月までに消費税課税事業者選択届出書の提出が必要です。さらに、適格請求書発行事業者になるためには2023年3月31日までの登録申請が必要となります。

このようにインボイス制度の導入は、フリーランスや副業の方の収入に大きな影響を与える可能性があります。

発注者(買い手)が免税事業者である場合の影響は少ないと考えられますが、発注者(買い手)が企業などの課税事業者である場合は、注意が必要です。

上述のケースで発注者(買い手)の納めるべき消費税額が300円となるか200円となるか、取引相手によって変わってしまうことは、課税事業者からみれば大きな問題です。仕入税額控除を受けられなくなることを懸念して、場合によっては取引や取引の発注金額の変更を要求してくる可能性があるでしょう。

なお、消費税には、簡易課税制度というものもあります。個人であれば2年前(前々年)の売上が税抜5,000万円以下(免税事業者の場合は税込5000万円以下)の場合が対象で、税務署に「消費税簡易課税制度選択届出書」を提出することで利用できる制度です。小規模事業者の消費税の納税事務負担を減らすために用意された制度で、消費税額の計算の手間が抑えられるというメリットがあります。なお、個人の場合の事業年度は1月1日~12月31日ですので、翌年から簡易課税制度を利用したい場合は、今年の12月31日までに届出書を提出しましょう。

電子契約サービスごとの違いや選び方などについて、下記の記事でわかりやすく比較しています。ぜひご参考にしてください。また、各社のサービスをまとめた比較表を “無料” でダウンロードできます。

\ “無料” で使える電子契約サービスをまとめました! /

\ 各社サービスを一覧でチェック! /

GMOサインは、導⼊企業数No.1 ※ の電子契約サービスで、350万社以上の事業者にご利用いただいております。また、自治体などにおいても広く導入されています。同⽔準の他社サービスと比較をしても、使用料がとてもリーズナブルなのが特徴です。さらに、無料で試せる「お試しフリープラン」もあるので手軽に利用できます。各種機能も充実しているため、使い勝手も抜群です。ぜひ一度お試しください。

※ 導入企業数は「GMOサイン(OEM商材含む)」を利用した事業者数(企業または個人)。1事業者内のユーザーが複数利用している場合は1カウントする。内、契約社数「100万社」(複数アカウントをご利用の場合、重複は排除)

GMOサインが運営する公式ブログ「GMOサインブログ」の編集部です。

電子署名/電子サイン/電子印鑑(デジタルハンコ)/脱印鑑(脱ハンコ)/電子文書/電子証明書/電子帳簿保存法など、電子契約にまつわる様々なお役立ち情報をお届けします。