M&A契約では、どのような契約書をどのタイミングで準備すればよい?

契約書に記載すべき必須項目は?

M&A契約で気をつけるべき見落としがちなリスクは?

M&A契約書の作成において最も注意すべきは、必要書類や条項の抜け漏れです。不適切な契約書は、買収後に想定外の責任や損失を負うリスクにつながります。この記事では、M&A契約に必要な各種契約書の役割から、具体的な作成方法、締結までの流れまでを解説します。

- 秘密保持契約書(NDA)から最終契約書まで、段階別に必要な契約書の種類と役割

- 各契約書に盛り込むべき必須項目とひな形

- 意向表明からクロージングまでの契約締結プロセス

- 表明保証条項やクロージング条件など、特に注意すべきポイント

これらのポイントを正しく理解することで、M&A取引におけるリスクを最小限に抑えられます。

さらに、契約書の作成・締結プロセスを効率化し、より安全かつスピーディーな取引を実現するためには、電子印鑑GMOサインをはじめとした電子契約サービスの活用がおすすめです。

- 複数の関係者間での迅速な合意形成が可能になる

- 契約書のオンライン一元管理により重要書類の紛失リスクを防げる

- 監査証跡が残ることで取引の透明性を確保できる

このように電子契約はM&A取引に適しています。特にGMOサインは、M&Aのような重要取引に求められる高度なセキュリティと法的証拠力を兼ね備えていることが特徴です。

- 電子署名法と電子帳簿保存法に準拠し、高い証拠力を有する

- 金融機関レベルのセキュリティで機密情報を保護

- タイムスタンプにより改ざんを防止

- 契約書の検索・管理機能で、複雑なM&A関連書類を効率的に管理できる

- パソコン・スマホ・タブレットに対応し、場所を選ばずに契約締結が可能

- 無料プランも提供しており、月5件までの契約締結、契約書の保管・管理機能などが試せる

M&A契約は企業の将来を左右する重要な取引です。適切な契約書の作成と安全かつ効率的な方法を採用することにより、将来的なリスクへ対処しましょう。

M&A契約書とは?

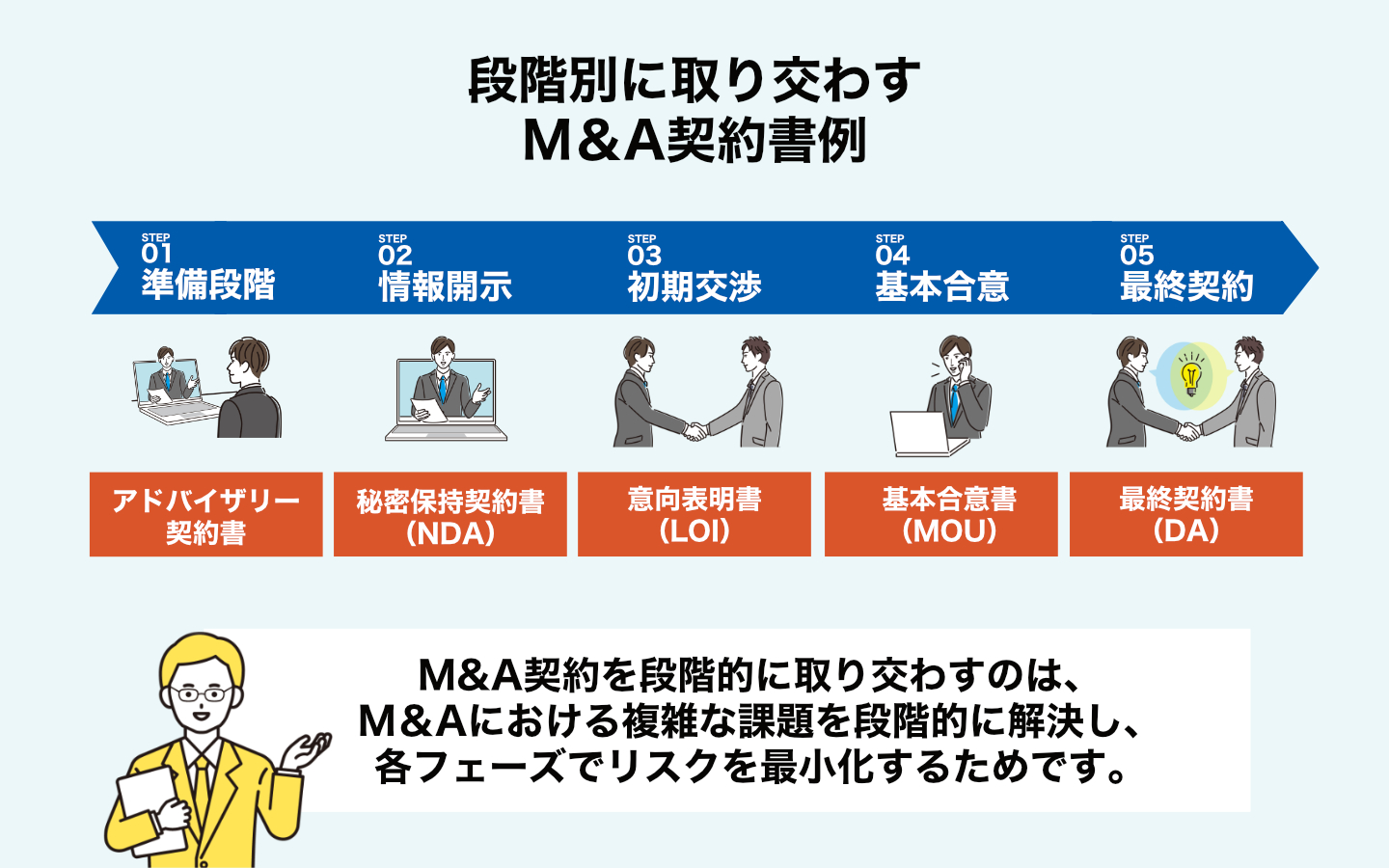

まずはM&Aを締結する際に必要な契約書について解説します。M&Aでは段階的に異なる契約書を用意する必要があります。M&Aで準備すべき契約書とその理由について、それぞれ確認しておきましょう。

M&Aに必要な契約書の種類

M&Aを成功させるためには、各段階で適切な契約書を準備し、締結することが重要です。具体的には、それぞれのフェーズごとに以下の契約書が必要となります。

| フェーズ | 必要な契約書 | 内容 |

| 準備段階 | アドバイザリー契約書 | M&A専門家との契約 |

| 情報開示 | 秘密保持契約書(NDA) | 情報漏えいの防止 |

| 初期交渉 | 意向表明書(LOI) | 買収意向の表明 |

| 基本合意 | 基本合意書(MOU) | 基本条件の合意 |

| 最終契約 | 最終契約書(DA) | 取引条件の確定 |

たとえば秘密保持契約書は、企業機密や交渉情報の漏えいを防止する役割があります。双方の企業を情報漏えいリスクから保護するため、M&Aでは特に重要な契約書です。また、合意段階にあわせて意向表明書や基本合意書、最終契約書などを締結することが求められます。

なぜ段階ごとに異なる契約書が必要なのか?

M&Aでは、リスクの段階的管理や法的拘束力の段階的強化、デューデリジェンス結果の反映などを行うため、一度で完璧な契約ではなく、段階的に精度を高める契約プロセスが採用されています。

たとえばM&Aの初期段階では、財務状況や経営方針、成長計画などといった、外部に漏れると大きな影響が出るような重要な情報を扱うことになるでしょう。M&Aの初期段階でいきなりすべての契約をまとめてしまうと、重要な情報が外部に漏れるリスクが高まります。

また、各段階で必要最小限の法的拘束力を設定することで、交渉が決裂した場合の損失を最小限に抑制できます。たとえば、基本合意書では原則として法的拘束力を持たせず、デューデリジェンス後に問題が発見された場合でも柔軟に対応できるようにしておくと安心です。

それぞれの段階に合った契約書をきちんと結ぶことで、リスクを減らしながら、より良い条件でM&Aの成功を実現できます。

M&A契約書の種類と役割

M&Aを行う際には段階的に複数の契約が必要と述べました。では、実務ではどのような契約書が必要になるのでしょうか。

M&A契約において作成・締結するおもな契約書の種類は以下のとおりです。それぞれ異なる役割があるので、どのようなシーンで締結するべきなのか詳しくチェックしておきましょう。

秘密保持契約書(NDA)

秘密保持契約書(NDA)の役割は、交渉やデューデリジェンスの過程で開示される非公開情報を保護する点にあります。

M&Aでは、売り手側は財務諸表や事業計画、顧客リスト、特許などの重要な情報を買い手候補に渡す必要があります。こうした情報は会社法や民法上の一般原則だけでは十分に守れないため、契約できちんと秘密を守るルールを決めることが大切です。

秘密保持契約書では、以下のような内容が規定されます。

- 秘密情報の範囲

- 利用目的(M&A検討以外への利用禁止)

- 第三者への開示制限

- 違反時の損害賠償責任

上記の内容が規定されることで、買い手が情報を不正に利用して競合に転用したり、交渉が不成立に終わった後に情報が流出したりすることを防止できます。

意向表明書(LOI/Term Sheet)

意向表明書(LOI/Term Sheet)は、買い手が売り手に対して取引条件の大枠を示す文書であり、正式契約に先立つ交渉の指針としての役割を持ちます。意向表明書で記載される内容は以下のとおりです。

- 買収価格のレンジ

- 取引スキーム(株式譲渡・事業譲渡など)

- デューデリジェンスの進め方

- 独占交渉権の有無

- スケジュール

多くの条項は法的拘束力を持たず、原則的な合意として扱われますが、秘密保持義務や独占交渉義務など、一部については拘束力が認められることがあります。

意向表明書を交わすことで、双方は交渉の方向性を共有でき、不必要な誤解や期待のズレを防ぐことが可能です。意向表明書は法的効力と実務上の慣行を踏まえつつ、最終契約への橋渡しとして機能する大切な文書といえるでしょう。

基本合意書(MOU/Binding MOU)

基本合意書(MOU/Binding MOU)は、意向表明書よりも詳細かつ具体的に取引条件を整理し、最終契約に向けた中間的な合意を文書化するものです。交渉の進捗を明確化しつつ、当事者の合意の強度を調整するための大切な文書といえます。具体的には、以下のような項目が盛り込まれます。

- 買収価格や算定方法取得スキーム

- デューデリジェンスの範囲

- クロージングまでのスケジュール

- 独占交渉権の付与

基本合意書には、法的拘束力を持たないものと拘束力を持つものがあり、後者では特に価格や独占交渉義務、秘密保持義務などについて契約上の拘束が認められます。

最終契約書(株式譲渡契約書・事業譲渡契約書・会社分割契約書など)

最終契約書は、当事者間で最終的に合意した取引条件を法的に確定させる役割を持つ文書です。M&Aにおいては、株式譲渡契約書・事業譲渡契約書・会社分割契約書といった名称になることもあります。最終契約書では、これまでの秘密保持契約書や意向表明書、基本合意書での合意内容を踏まえつつ、最終的な権利義務を明確に定めます。

典型的な条項としては、以下のような項目が挙げられます。

- 売買対象(株式や事業資産)の特定

- 売買価格とその算定・支払方法

- 表明保証

- クロージング条件

- 補償条項

最終契約書は、単なる合意確認ではなく、将来的な紛争を防ぐためのリスク分担の仕組みを整える機能を持ちます。

裁判においても、最終契約書の条項は当事者の意思を最も直接的に示す証拠として重視されるため、実務上はきわめて慎重な検討が必要です。

その他に必要な契約書・書類

M&A取引では、秘密保持契約書や意向表明書などのほかにも、取引の性質に応じて複数の契約書や書類が必要となります。具体例は以下のとおりです。

| その他に必要な契約書・書類 | 概要 |

| 独占交渉契約書(エクスクルーシビティ契約) | 他社との交渉を制限するための契約書 |

| 情報提供契約書 | 開示資料の範囲や目的外使用の禁止を明確化(NDAと兼ねることもあり) |

| 調査委託契約書 | 会計・税務・法務などの外部専門家に依頼する場合に締結 |

| 表明保証書 | 当事者が事実や法的状況を保証する内容を記載 |

| クロージング証書/完了確認書 | 取引が完了したことを記録 |

| 株式譲渡実行確認書 | 実際の譲渡が行われた証明(登記や株主名簿変更など) |

| 債権譲渡通知書/承諾書 | 債権譲渡に関する第三者への通知・承諾 |

| 契約移転合意書 | 取引先との契約を承継するための合意書 |

| 役員退任・就任に関する合意書/通知書 | 組織変更に伴う手続き |

| 競業避止契約書 | 譲渡人が競合ビジネスに参入しない旨の合意 |

| アーンアウト契約書 | 業績連動の追加対価支払いについて定める |

M&A契約書の必須項目とひな形

M&Aにおける契約書では、それぞれ記載すべき必須項目が異なります。条項が漏れていると法的証拠力が弱くなってしまうこともあるため、どのような情報を盛り込むべきなのか確認しておきましょう。ここからは、それぞれの契約書の必須項目とひな形について解説します。

秘密保持契約書の必須項目とひな形

秘密保持契約書では、以下のような項目を記載する必要があります。

- 秘密情報の定義

- 利用目的の限定

- 第三者への開示制限

- 管理義務

- 返還・廃棄義務

- 契約期間・存続期間

- 違反時の措置(損害賠償・差止め請求)

秘密保持契約書を作成する際、売り手側は秘密情報の範囲を広げすぎないように注意が必要です。曖昧に「一切の情報」と規定すると、買い手側に過度な負担を与える可能性があるため、交渉が進みづらくなるリスクがあります。

以下に秘密保持契約書のテンプレートを用意しました。ただし、あくまでも一般的な必須項目を含めたものであるため、個別の契約にあわせて内容を調整することが大切です。事前に自社の契約状況にマッチしているのかチェックして、適宜変更を加えましょう。

秘密保持契約書のひな形

秘密保持契約書

株式会社〇〇(以下「甲」という。)と、株式会社△△(以下「乙」という。)は、相互間で開示される秘密情報の取扱いに関し、以下のとおり契約(以下「本契約」という。)を締結する。

第1条(秘密情報の定義)本契約における「秘密情報」とは、書面、口頭、電子データその他の方法により開示された一切の技術情報、営業情報、財務情報、顧客情報その他一切の非公開情報をいう。ただし、以下に該当する情報は秘密情報から除く。

1.開示時に公知の情報

2.開示後、受領者の責めによらず公知となった情報

3.開示前に既に正当に知得していた情報

4.正当な権限を有する第三者から適法に入手した情報

第2条(利用目的の限定)受領者は、秘密情報を、本契約締結の目的に限り利用し、その他の目的には使用してはならない。

第3条(第三者への開示制限)1. 受領者は、秘密情報を第三者に開示してはならない。

2. ただし、開示が必要な場合は、事前に開示者の書面による承諾を得るものとする。

第4条(管理義務)受領者は、秘密情報を適切に管理し、不正使用、漏洩、紛失を防止するために合理的な注意義務を負う。

第5条(返還・廃棄義務)受領者は、開示者からの請求があった場合、秘密情報およびその複製物を直ちに返還または廃棄するものとする。

第6条(契約期間・存続期間)1. 本契約の有効期間は__年とする。

2. ただし、秘密情報の保護義務は、本契約終了後も__年間存続するものとする。

第7条(違反時の措置)1. 受領者が本契約に違反した場合、開示者は損害賠償請求を行うことができる。

2. また、秘密情報の不正使用・漏洩を防止するため、差止め請求その他必要な法的措置を講じることができる。

第8条(準拠法・裁判管轄)本契約の準拠法は日本法とし、本契約に関して生じる紛争については、__地方裁判所を第一審の専属的合意管轄裁判所とする。

以上のとおり、本契約締結の証として、本書2通を作成し、甲乙各自が署名または記名押印のうえ、各1通を保有する。契約締結日:令和 年 月 日

甲(開示当事者)

住所:

名称:

代表者: 印

乙(受領当事者)

住所:

名称:

代表者: 印

意向表明書の必須項目とひな形

意向表明書を作成する際は、法的拘束力の範囲を明確にすることが大切です。意向表明書は原則として法的拘束力を持たないとされますが、独占交渉義務や秘密保持義務など、一部条項は拘束力が認められる場合があります。意向表明書に記載すべき必須項目は以下のとおりです。

- 当事者の会社の基本情報

- M&Aを行う理由と経営上の狙い

- 実際に採用するM&Aの方式・手法

- 買収金額(譲渡金額)の計算の基準

- 買収に必要な資金の調達手段と資金繰りの計画

- 統合後の会社運営の方針と事業展開のプラン

- 従業員や経営メンバーの雇用・役職の取り扱い

- M&Aの実施予定と双方の希望条件

- デューデリジェンスの対象範囲と進め方

- 独占交渉権の設定

- 文書や合意の効力が及ぶ期間の定め

また、価格条件の表現についても注意が必要です。買収価格はあくまで目安やレンジとして記載し、デューデリジェンス結果に基づき調整されることを明示しましょう。確定額として書くと、後の交渉が難航するリスクがあるため、ご注意ください。

意向表明書のひな形

意向表明書

株式会社〇〇(以下「買収側」という。)と株式会社△△(以下「売却側」という。)は、以下の条件に基づき、M&A取引に関する基本的な意向を確認するため、本意向表明書(以下「本書」という。)を作成する。

第1条(企業概要)1.買収側:会社名、所在地、代表者、事業内容

2.売却側:会社名、所在地、代表者、事業内容

第2条(M&Aの目的および戦略的意義)本取引は、〇〇事業の拡大、新規市場への参入、シナジー効果の創出等を目的とし、双方の戦略的成長に資するものである。

第3条(M&Aスキーム)本件取引は、株式譲渡/事業譲渡/会社分割その他適切な方法により実施する予定とする。

第4条(買収価格の算定根拠)買収価格は、直近期財務諸表、EBITDA倍率、DCF法等の評価基準をもとに算定し、概算金額を〇〇円とする。

第5条(資金調達方法と資金計画)買収資金は、自己資金、金融機関からの借入、増資等により調達する計画とする。

第6条(M&A後の経営方針および事業計画)買収後は、売却側のブランド・従業員を尊重しつつ、買収側の経営資源を活用して事業拡大を図る。

第7条(従業員・経営陣の処遇)売却側の主要経営陣については一定期間の継続雇用を予定し、従業員の雇用条件も原則として維持する。

第8条(M&Aスケジュール)1.意向表明書締結:令和〇年〇月〇日

2.デューデリジェンス開始:令和〇年〇月〇日

3.基本合意書締結予定:令和〇年〇月〇日

4.最終契約締結予定:令和〇年〇月〇日

5.クロージング予定:令和〇年〇月〇日

第9条(デューデリジェンスの実施範囲と方法)買収側は、売却側の財務、法務、税務、労務、知的財産等についてデューデリジェンスを実施できるものとする。

第10条(独占交渉権の付与)売却側は、本書の有効期間中、買収側以外の第三者と本件取引に関する交渉を行わないものとする。

第11条(有効期限)本書の有効期間は、締結日から〇〇日間とする。有効期間満了後は自動的に失効する。

本書は、M&A取引の基本的な意向を確認するために作成されたものであり、法的拘束力を有しない。ただし、第10条(独占交渉権)および秘密保持契約に基づく義務については、法的拘束力を有するものとする。

契約締結日:令和 年 月 日

買収側(甲)

住所:

名称:

代表者: 印

売却側(乙)

住所:

名称:

代表者: 印

基本合意書の必須項目とひな形

基本合意書では、意向表明書と同じくどこまで拘束力を持たせるのか明確にすることが大切です。価格や最終契約締結義務については拘束力を持たせないことが一般的ですが、秘密保持や独占交渉義務、準拠法・裁判管轄は多くの場合、拘束力を持たせるように内容を調整します。基本合意書に記載すべき項目は以下のとおりです。

- 当事者の特定

- 取引の対象と範囲

- 譲渡価格・算定方法

- スケジュール

- デューデリジェンスの実施条件

- 独占交渉権の有無・期間

- 秘密保持義務の再確認

- 表明保証・クロージング条件の概要

- 法的拘束力を持たせる条項

譲渡対象や譲渡価格の算定方法、スケジュールなどをどのように明記するか慎重に検討しましょう。曖昧に書くと後の交渉で認識が食い違い、トラブルとなることがあるので注意が必要です。

基本合意書のひな形

基本合意書

株式会社〇〇(以下「甲」という。)と株式会社△△(以下「乙」という。)は、甲による乙の株式(または事業)の取得に関して、以下のとおり基本合意(以下「本契約」という。)を締結する。

第1条(当事者の特定)本契約の当事者は、以下の通りとする。

1.甲:________(会社名・所在地・代表者)

2.乙:________(会社名・所在地・代表者)

第2条(取引の対象と範囲)本取引の対象は______(例:対象会社の発行済株式の全部/事業資産一式)とし、その詳細は別途協議の上確定する。

第3条(譲渡価格・算定方法)1. 本取引における譲渡価格は、____円を目安とし、デューデリジェンスの結果および最終契約に基づき調整する。

2. 算定方法については、EBITDA倍率、純資産価額その他双方が協議の上決定する。

第4条(スケジュール)1.デューデリジェンス開始日:__年__月__日

2.基本合意締結日:__年__月__日

3.最終契約締結日(予定):__年__月__日

4.クロージング日(予定):__年__月__日

第5条(デューデリジェンスの実施条件)乙は、本取引に必要な範囲で甲に対し財務・法務・税務その他の調査を実施することができる。甲は、合理的範囲において必要な情報を提供するものとする。

第6条(独占交渉権)甲は、本契約締結日から__か月間、乙以外の第三者と同様の取引について交渉を行わないものとする。

第7条(秘密保持義務)甲乙は、本取引に関連して知り得た相手方の秘密情報を、本契約締結前に締結済の秘密保持契約に従い取り扱う。

第8条(表明保証およびクロージング条件の概要)1. 甲は、最終契約において、財務情報、法令遵守状況等について表明保証を行うことを予定する。

2. クロージングは、関係当局の承認取得その他必要条件が充足された場合に限り実施される。

第9条(法的拘束力)1. 本契約に定める「独占交渉義務」「秘密保持義務」「準拠法・管轄」に関する条項は法的拘束力を有する。

2. それ以外の条項については最終契約締結に向けた基本的合意にとどまり、当事者に法的拘束力を生じない。

第10条(準拠法および裁判管轄)本契約は日本法に準拠し、本契約に関する一切の紛争は__地方裁判所を第一審の専属的合意管轄裁判所とする。

本合意締結の証として、本書2通を作成し、甲乙各自が署名または記名押印のうえ、各1通を保有する。

契約締結日:令和 年 月 日

甲(買収側)

住所:

名称:

代表者: 印

乙(売却側)

住所:

名称:

代表者: 印

最終契約書の必須項目とひな形

最終契約書では、表明保証の範囲・期間を明確化することが大切です。最終契約書では、以下の必須項目が記載されているか確認しましょう。

- M&Aの手法・スキーム

- 譲渡・移転の対象範囲

- 譲渡・移転の対価および支払いの方法

- 譲渡・移転のクロージング(実行)の時期と手続き

- クロージングに先立ち充足すべき条件

- 当事者による表明および保証

- 契約締結日からクロージング完了までにおける当事者の義務

- 損害賠償責任および補償に関する規定

- 契約の解除事由および終了に関する取扱い

- 秘密保持義務および情報の開示・公表に関する規律

売主に過度な負担とならないように調整しつつ、買主にとって十分な保護ができるような内容にしましょう。また、競業避止義務の範囲を限定することも重要なポイントです。売主の今後の事業活動を過度に制限しないように配慮することで、円滑な契約締結を実現できます。

以下は、最終契約書の一つとして採用されるケースの多い「株式譲渡契約書」のひな形です。契約書作成時の参考にしてください。

最終契約書(株式譲渡契約書)のひな形

株式譲渡契約書

株式会社〇〇(以下「甲」という。)と株式会社△△(以下「乙」という。)は、甲による乙の株式(または事業)の取得に関して、以下のとおり契約(以下「本契約」という。)を締結する。

第1条(M&Aの手法・スキーム)本契約は、株式譲渡/事業譲渡/会社分割等の方法により実施されるものとする。

第2条(譲渡・移転の対象)1. 株式譲渡の場合:乙が保有する〇〇株式全て

2. 事業譲渡の場合:譲渡対象事業に関する資産、負債、契約関係、従業員その他一切の権利義務

第3条(譲渡・移転の対価および支払方法)1. 譲渡・移転の対価は〇〇円とする。

2. 支払方法は、現金振込/小切手/分割支払等により、クロージング時に完了するものとする。

第4条(クロージング時期および方法)1. クロージングは令和〇年〇月〇日を予定する。

2. クロージング当日に、譲渡対象の移転手続および対価の支払いを同時に実行するものとする。

第5条(クロージングの前提条件)1. 甲および乙の取締役会・株主総会の承認取得

2. 関連法令・規制当局の承認取得

3. 契約締結時点での表明保証の有効性確認

第6条(表明保証)1. 乙は、譲渡対象に関して以下の事項を表明保証する。

1)権利義務の完全性および正確性

2)訴訟・担保権等の不存在

3)財務諸表の正確性

4)その他契約書別紙に定める事項

2. 甲も同様に表明保証を行う場合、同条項を記載する。

第7条(契約締結日からクロージング完了までに発生する義務)1. 甲および乙は、相手方の書面による承諾なく譲渡対象に関する重要な変更を行わないものとする。

2. 営業・財務・法務・契約関係等について、通常の業務を維持する義務を負う。

第8条(損害賠償および補償)表明保証違反や契約違反により相手方に損害が生じた場合、違反当事者は相手方に対し損害賠償および補償を行うものとする。

第9条(契約の解除)1. クロージング前に前提条件が満たされない場合

2. 表明保証違反により重要な損害が生じた場合

3. 両当事者の合意による解除

第10条(秘密保持)1. 本契約に関する情報は、甲乙相互の書面による承諾なく第三者に開示してはならない。

2. 本契約の存在および内容を公表する場合は、事前に相手方の承諾を得るものとする。

以上のとおり、本契約締結の証として、本書2通を作成し、甲乙各自が署名または記名押印のうえ、各1通を保有する。

契約締結日:令和 年 月 日

甲(買収側)

住所:

名称:

代表者: 印

乙(売却側)

住所:

名称:

代表者: 印

契約書のひな形を使う際の注意点

ひな形を使う際は、そのままの内容を流用しないように注意が必要です。紹介したひな形は、契約に求められる一般的内容を参考として盛り込んだものであるため、個々の契約において必要となる項目が欠けている可能性があります。

条項が欠けてしまっている場合、契約書の法的証拠力が弱くなったり、紛争やトラブルにつながったりすることもあるので注意が必要です。たとえば、表明保証や補償条項が不足すると、買主は譲渡後に発覚した債務・訴訟・財務リスクに対して補償を求められず、経済的損失を被る可能性があります。

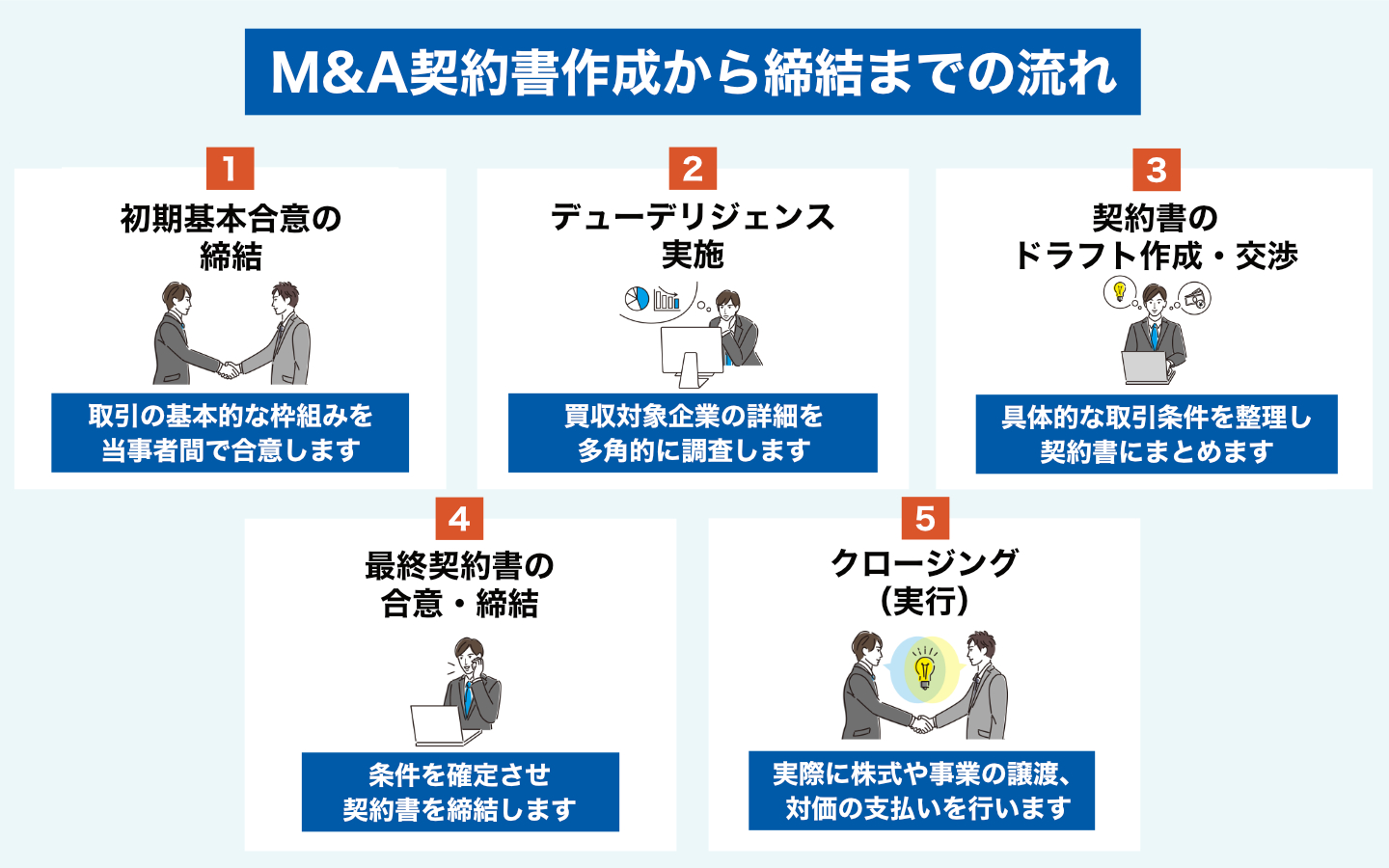

M&A契約書作成から締結までの流れ

M&A契約書を作成する際は、適切な流れを理解して順番に対応を進めていくことが大切です。一般的には、以下の流れで進むことになります。

初期的な基本合意(LOIやMOU)の締結

M&A契約のプロセスでは、まず初期的な基本合意を締結することが一般的です。これは正式な売買契約(最終契約)に至る前の段階で、取引の基本的な枠組みを当事者間で合意しておくための文書です。

意向表明書や基本合意書では、買収価格や大まかな条件、独占交渉期間などを定めます。初期合意は仮の約束ではあるものの、後の契約交渉やデューデリジェンスの前提条件を決める重要な要素となります。

デューデリジェンス(DD)の実施

デューデリジェンス(DD)は、買収対象企業の財務・法務・税務・労務・知的財産などを多面的に調査し、リスクや問題点を明らかにする重要なステップです。たとえば、過去の訴訟や未払い税金、従業員とのトラブル、不利な契約条項などが調査対象になります。

この調査により、買い手は適正な企業価値を判断し、契約条件の修正や価格調整、表明保証条項の強化につなげられます。デューデリジェンスを怠ると、買収後に予期せぬ負債やトラブルが顕在化する可能性が高まり、重大な損害を招きかねません。そのため、専門家による入念な調査が不可欠です。

契約書のドラフト作成・交渉

デューデリジェンスの結果をもとに、具体的な取引条件を整理し、最終契約書にまとめていきます。最終契約書は、売買の方法や対象によって「株式譲渡契約書」「事業譲渡契約書」「会社分割契約書」などの形式に分かれます。

具体的な内容としては、売買価格やクロージング条件、表明保証、秘密保持、競業避止義務などの条項が盛り込まれます。法律的な専門性に加え、ビジネス上の利害調整も重要となるため、売り手・買い手の弁護士やFA(ファイナンシャルアドバイザー)を交えてドラフトの修正・交渉を重ねることが大切です。

最終契約書の合意・締結

ここまでのデューデリジェンスやドラフト交渉を踏まえ、買主・売主双方が合意した条件を正式に確定させ、法的拘束力のある契約を締結します。

最終的な合意内容を反映した契約書を双方が確認し、署名・押印して正式に締結します。最近では紙の契約書の取り交わしよりも便利な電子契約で締結するケースも増加中です。

なお、通常はこの時点で株主総会承認や許認可取得などのクロージング条件が定められます。

クロージング(実行)

M&Aにおけるクロージング(実行)とは、最終契約書で定められた条件がすべて充足されたことを確認し、実際に株式や事業の譲渡、対価の支払いなどを行う最終段階を指します。たとえば、株式譲渡契約の場合は、譲渡対象株式の名義変更や譲渡代金の支払い、役員交代手続きなどが同時並行で実施されます。

したがって、契約書段階で条件の明確化と手続きの段取りを慎重に設計しておくことが不可欠です。クロージングを円滑に実行することで、M&Aの法的効力が確定し、買収後の経営統合がスムーズに進む基盤が整います。

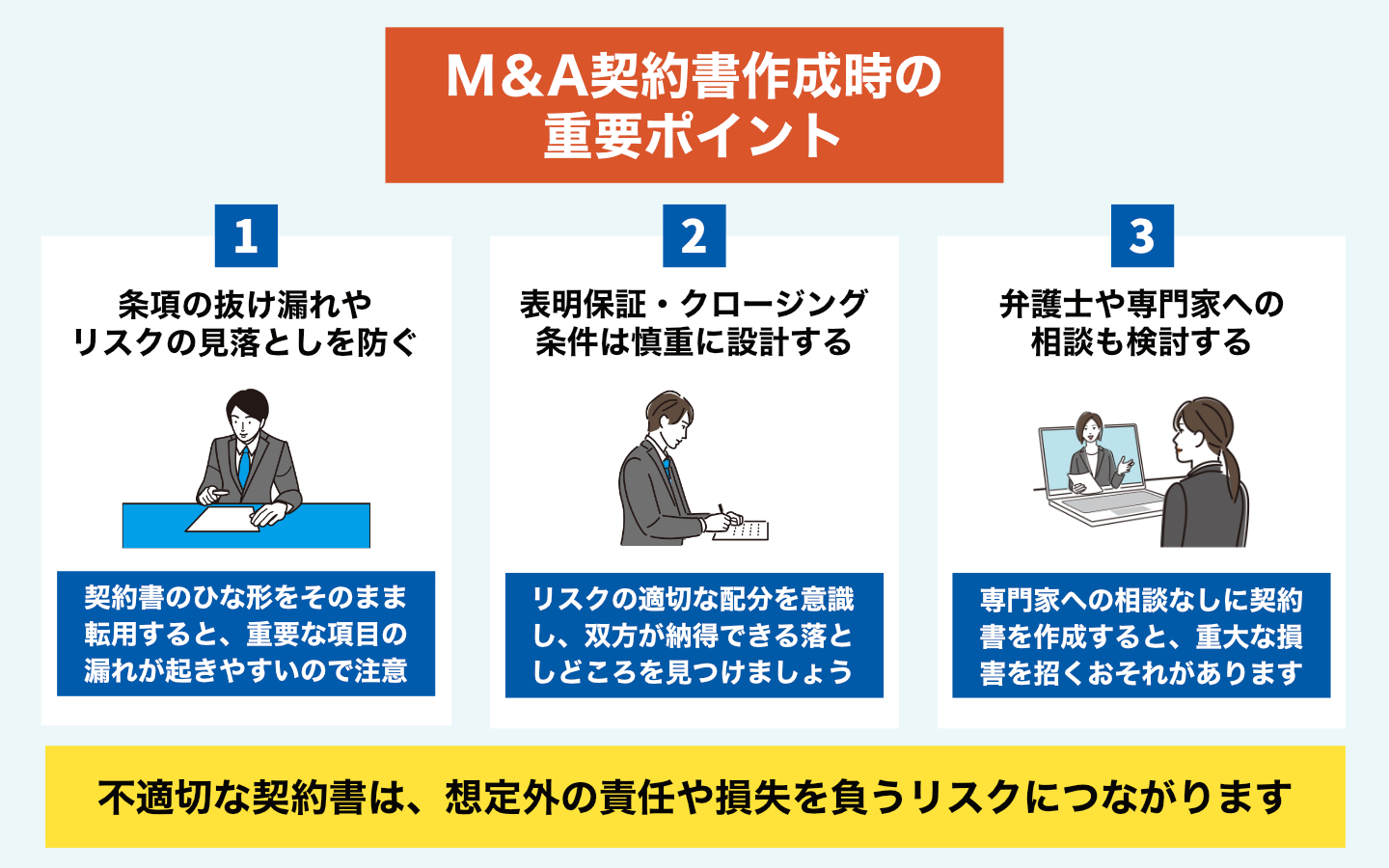

M&A契約書を作成する際の重要ポイント

M&A契約書を作成する際のポイントは以下の3つです。いずれも取引の安全性を担保しながら円滑な契約を実現するために重要なポイントなので、それぞれ把握しておいてください。

条項の抜け漏れやリスクの見落としを防ぐ

M&A契約書には多くの決めごとを盛り込む必要がありますが、すべてのリスクをカバーするのはかんたんではありません。具体的には、表明保証の抜けにより財務リスクや訴訟リスクが将来顕在化する可能性があります。また、クロージング条件の設定漏れは、契約履行の遅延や解除リスクにつながるおそれがあります。

特に中小企業のM&Aでは、定型フォーマットをそのまま流用してリスクを見落としているケースが多いため、注意が必要です。

- 譲渡対象の特定

- デューデリジェンス結果の反映

- 補償範囲と期間

- 独占交渉権

- 秘密保持義務など

契約書作成時には、これら実務上重要な項目を体系的に網羅することが大切です。

表明保証・クロージング条件は慎重に設計する

表明保証条項は、M&A契約書の中核をなす重要な要素です。売主が対象会社の現状について事実を保証し、万が一虚偽があった場合の責任を明確にする役割を果たします。この約束が守られなかった場合、民法第415条の債務不履行責任に基づいて損害賠償を請求されることがあります。

(債務不履行による損害賠償)

引用:民法|e-Gov法令検索

第四百十五条 債務者がその債務の本旨に従った履行をしないとき又は債務の履行が不能であるときは、債権者は、これによって生じた損害の賠償を請求することができる。ただし、その債務の不履行が契約その他の債務の発生原因及び取引上の社会通念に照らして債務者の責めに帰することができない事由によるものであるときは、この限りでない。

2 前項の規定により損害賠償の請求をすることができる場合において、債権者は、次に掲げるときは、債務の履行に代わる損害賠償の請求をすることができる。

一 債務の履行が不能であるとき。

二 債務者がその債務の履行を拒絶する意思を明確に表示したとき。

三 債務が契約によって生じたものである場合において、その契約が解除され、又は債務の不履行による契約の解除権が発生したとき。

財務諸表の正確性や重要な契約の有効性、知的財産権の帰属、環境法令の遵守状況など、買主が把握すべき重要事項を幅広くカバーする必要があります。

クロージング条件の設定も同様に重要です。これは取引実行の前提条件を定めるもので、表明保証の真実性や重要な悪化事由(MAC条項)が存在しないか、必要な許認可が取れているかなどが含まれます。

特にMAC条項については、具体的にどのような事象が「重要な悪化」に該当するかを明確に定義することで、将来の紛争の防止につながるでしょう。

交渉においては、リスクの適切な配分を意識しながら、双方が納得できる落としどころを見つけることが大切です。

弁護士や専門家に相談することも大切

M&A契約では、条項の設計やリスク評価がきわめて複雑であるため、弁護士や専門家に相談することが不可欠です。先ほどテンプレートを紹介しましたが、契約書の条項は、株式・事業譲渡や会社分割、資産譲渡など、取引形態によって適切な内容が異なります。

弁護士などの専門家に相談することで、表明保証の範囲設定や補償条項の限度額、クロージング条件の前提条件などを総合的に精査し、実務上の抜け漏れやリスク見落としを防いでくれます。また、法律以外の専門知識も必要な場合が多いため、弁護士だけでなく、公認会計士やアドバイザーとの連携も安全かつ円滑なM&Aの実行を目指すために欠かせないでしょう。

経験や知識の浅い経営者が独自に契約書を作成すると、後に重大な損害や紛争を招くおそれがあるため、専門家の助言を受けることが推奨されます。特に、表明保証や損害賠償責任、競業避止義務などは交渉の核心になるため、経験豊富な専門家にサポートを依頼するのがおすすめです。

M&A契約書作成後は電子契約での締結がおすすめ

M&Aでは、各フェーズにあわせて適切な契約書を準備することが大切です。重要な情報を守るための秘密保持契約書や意向表明書、基本合意書などを必要に応じて作成しましょう。

契約書に記載すべき項目として、独占交渉権や競業避止義務など重要な内容が多数存在します。契約書を作成する際は、ひな形を使用する場合でもそれぞれの条項・条文が欠けていないか確認し、注意深く取引を進めることが大切です。

さらに、オンラインで互いに電子署名を行えるため、時間や場所の制約を受けることもありません。また、電子契約であれば収入印紙も不要なので、契約に係るコストも抑えることが可能です。

GMOサインはセキュリティだけでなく、シンプルな操作性や豊富な機能も評価されており、導入企業数が350万社(※1)を突破しています。秘密保持契約や基本合意書など、M&A契約において必要な契約でも数多くの利用事例があるため、安心して利用できるでしょう。

月に5件まで文書の送信ができるお試しフリープランも用意しているため、まずは電子契約の利便性や安全性を実際に確かめてみてください。

※1. 導入企業数は「電子印鑑GMOサイン(OEM商材含む)」を利用した事業者数(企業または個人)。1事業者内のユーザーが複数利用している場合は1カウントとする 。 自社調べ(2023年11月)