住宅ローンにはさまざまな種類があり、ペアローンもその一つです。ペアローンは夫婦のほか、親子でも利用できるローンで、双方が保証人となって住宅ローンを別々に契約します。

夫婦もしくは親子がそれぞれ収入がある場合、単独に比べより高額なローン契約が可能なものの、片方が死亡した場合、もう一方のローンはどうなるのでしょう。

本記事では、ペアローンの概要、ペアローンが増加している背景を解説した上で、返済期間中にどちらか片方が死亡した場合どうなってしまうかについてお伝えします。これから住宅ローンをどうしようかと検討されている方は、ぜひ参考にしてください。

\ 申込み殺到中!人気を集める理由は「低金利」 /

ペアローンとは

ペアローンとは主に夫婦が1つの物件に対し、それぞれが連帯保証人となって別々のローンを組み、返済をしていくものです。

ペアローンに近い住宅ローンとして、収入合算があります。夫婦もしくは親子のどちらかが主たる債務者、もう一方が連帯債務者になる連帯債務型、どちらかが主たる債務者、もう一方が連帯保証人になる連帯保証型に分かれています。

夫婦や親子の収入を合算するため、ペアローン同様に単独ローンよりは高額のローンを契約できるものの、ペアローンと異なるのは、連帯債務型、連帯保証型どちらもローン契約は1つである点です。

ペアローン返済期間中に片方が死亡した場合

夫婦もしくは親子でペアローンを選択し、返済中にどちらか片方が死亡した場合、亡くなった方のローン残高は0円です。しかし、もう一方のローン残高はそのまま残るため、返済は続けなければなりません。

住宅ローンを契約する場合、多くの金融機関では団体信用生命保険への加入を義務づけています。団体信用生命保険とは、住宅ローン返済中に債務者が死亡もしくは高度障害になった場合、債務者に代わってローン残高を支払ってくれる保険です。

ペアローンを契約する際も基本的には団体信用生命保険への加入が義務づけられているため、死亡した場合にはローン残高は0円になります。しかし、もう一方の方は存命のため、ローン残高が0円になることはありません。

なお、収入合算の場合、連帯債務型でも連帯保証型でも主たる債務者が亡くなれば、ローン残高は0円です。しかし、主たる債務者ではない側が亡くなった場合、ローンの返済は免除になりません。たとえば夫が主たる債務者だった場合で、妻が死亡した場合は、夫はローンを返済し続けることになります。

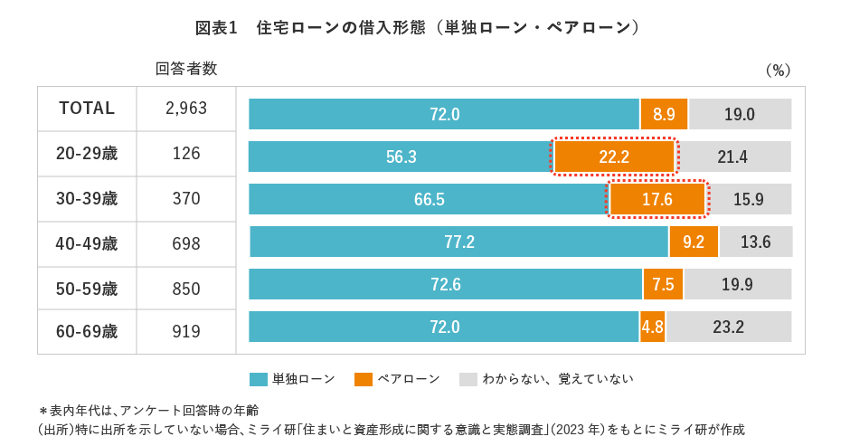

若い世代でペアローンが増加している背景

ただ、それでも現在、特に20~30代の若い世代(夫婦)ではペアローンを選択するケースが増加しています。実際、2024年4月、三井住友トラスト・資産のミライ研究所が発表した「令和の“住まい”と住宅ローン事情(2024年)」によると、20代では22.2%、30代では17.6%がペアローンです。

なぜ、若者世代の夫婦でペアローンが増加しているのでしょう。その主な理由として挙げられるのは次の2点です。

若い世代でも比較的高額なローンを契約できる可能性が高い

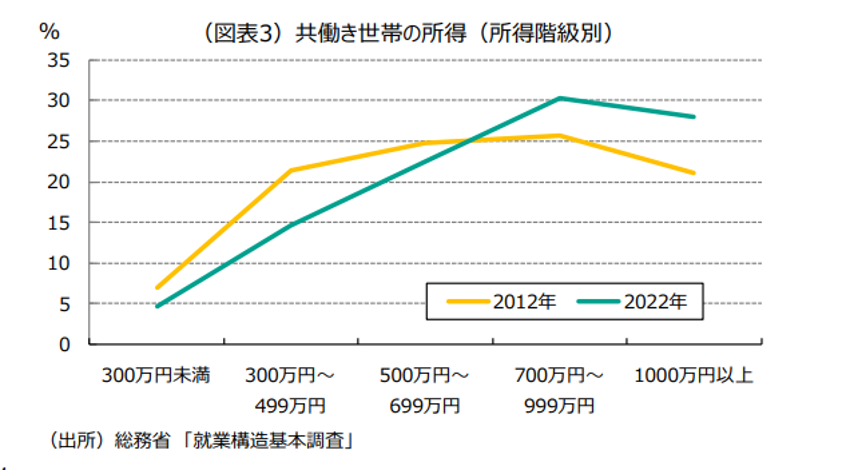

2024年6月、明治安田総合研究所が発表した調査レポートによると、20~30代の共働き世帯収入で最も多いゾーンは700~999万円です。

2012年では全体の25.5%でしたが、2022年は30.3%と約5%も増加しています。さらに1,000万円以上も21.1%から27.9%で、700万円以上の割合は全体の58.2%です。

この結果から、共働き世帯でペアローンを選択すれば、単独に比べ高額のローンを契約できる可能性が高まります。

将来的に子どもが生まれる、子どもが増えることを想定した場合、できるだけ広い家が必要になるため、若い世代でペアローンを選択するケースが増加していると予測できます。

ペアローンならではのメリットが多い

ペアローンは単独ローンに比べ高額のローン契約が叶いやすい以外にもいくつかのメリットがあります。それもペアローンを選択する若い世代が増加している理由の一つです。主なメリットとして次の2点が挙げられます。

節税効果になる

収入合算は夫婦2人の収入を合算できる点では、ペアローンと変わりません。しかし、あくまでもローン契約は1つのため、住宅ローン控除が適用されるのは主たる債務者1人だけです。

しかし、ペアローンであれば夫婦2人が別々のローン契約を行うため、住宅ローン控除もそれぞれに適用されます。

住宅ローン控除は返済期間10年以上の住宅ローンで一定の条件を満たした場合、住宅ローン残高の0.7%を所得税から控除されます。しかも10年間(最大13年)にわたって適用されるため、収入合算に比べ大幅な節税が可能です。

異なる返済条件を選択できる

住宅ローンは多くの場合、20~30年の長期で返済していきます。そのため、将来の金利変動によっては当初の予想と返済額が大きく異なるケースも少なくありません。

しかし、ペアローンであれば片方を固定金利、もう一方は変動金利といった形で返済条件を別に選択することも可能です。また、収入差や年齢により借入期間を調整できるため、どちらかの返済を早めに終え、残りを2人で返済していくといった方法も取れます。

2つのローン契約になるため、金利変動リスクや夫婦の将来設計に応じてさまざまな返済条件を選択できるのも若い世代にとっては大きなメリットです。

ペアローンで片方が死亡した場合の対応

では実際にペアローンの返済中に片方が死亡してしまった場合の対応について解説します。

保険金の請求手続きを行う

前述したように、ペアローンを契約した際、ほとんどの金融機関では団体信用生命保険への加入が義務づけられます。そのため、片方が死亡した場合はまず保険金の請求手続きを行いましょう。

基本的に保険金の請求手続きは、保険会社や金融機関に問い合わせれば対応してもらえます。ただ、時期によっては手続きに時間がかかる場合もあり、その間は故人の残債も支払わなければならないため、できるだけ早めに連絡をしましょう。

また、団体信用生命保険に加入していない場合は、存命の方が亡くなった方のローン残高を支払う義務が生じます。

急に毎月の支払い額が増加してしまうため、契約時に加入義務がない場合でも、できるだけ加入しておくこと、もしくは別途、生命保険への加入がおすすめです。

保険金請求手続きをする際の注意点

保険金請求手続きを行った際には、必ず抵当権の抹消手続きも忘れないようにしてください。

抵当権とは、住宅ローンを契約する際に金融機関が設定するものです。もし何かしらの事情でローンの支払いができなくなった場合に家と土地の権利を債務者から金融機関に移行する権利を指します。

保険金請求を行い、死亡した方のローン残高がなくなれば、抵当権もなくなるため、抹消の手続きが必要です。手続きに期限はないものの、もし抹消せずに放置すると将来的に家を売却できなくなる場合もあります。早めに手続きを行いましょう。

なお、手続きは、ペアローンを契約した金融機関に問い合わせればすぐに対応してもらえます。

ローンの支払いが難しい場合は借り換えや売却、住み替えを検討する

ペアローンの返済中に片方が死亡してしまい、残りの方だけでは支払いが難しくなった場合は、「借り換え」「売却」「住み替え」のいずれかを選択する必要があります。それぞれの具体的な方法について見てみましょう。

借り換え

現状のペアローンでは残高の支払いが難しい場合、異なる金融機関の住宅ローンに借り換えを行う方法があります。

ただし、残額にもよるものの、多くの場合ペアローンから単独ローンへの借り換えは審査が厳しくなるため、通らない可能性もあることは理解しておかなくてはなりません。

売却

売却をする場合、売却して他の家に住む場合と同じ家に住みながら売却する方法があります。

他の家に住む場合は「任意売却」という方法で、買い手を見つけ、売却をした金額でローン残高を支払うものです。

そのため、任意売却をするには、住宅ローンを契約した際に抵当権を設定している金融機関に許可が必要です。必ず金融機関に相談の上で進めてください。

また、片方が死亡した場合でも、もう一方にそのまま家の所有権が移転するわけでもありません。もし子どもがいる場合は遺産分割協議をする必要があります。

そのため、事前に遺書で共有持分については、すべてを夫もしくは妻に相続させる旨を記載してもらうのがおすすめです。その上で必ず弁護士に相談しましょう。

売却した上で同じ家に住み続ける手段としては、「リースバック」という方法があります。

リースバックとは、自宅を不動産業者に売却することで売却金を受け取り、その後は同じ家を賃貸として借り、家賃を支払いながら住み続ける方法です。ただし、売却できたとしても売却先からの許可がなければそのまま家に住み続けることはできません。

また、ペアローンの場合は、住宅が共有名義になっているため、死亡した方の名義は相続の対象となる場合があります。自分以外に相続人がいる場合は、相続人同士で協議する、弁護士に相談するなどが必要です。また、相続税がかかる場合もあるため、それも併せて相談しましょう。

共有持分のみの売却は買い手を見つけるのも難しいため、専門業者に依頼するのがおすすめです。

ペアローンを契約する際はペアローン連生団信の検討もおすすめ

ペアローンは夫婦2人ともが債務者になり、別々のローンを契約を行い団体信用生命保険にも別々に加入します。

そのため、高い節税効果は期待できるものの、もし片方が死亡した場合でも、もう一方のローン残高はそのまま残ってしまうのが大きなデメリットです。

このサービスであれば、ペアローンの支払中に片方が死亡した場合には、残りの方のローン残高も0円になります。

また、契約内容により、がんや高度障害になった場合でも2人分のローン残高が0円になるため、看病で仕事を辞めざるをえなくなった場合でも安心です。

これまで夫婦連生団信として、連帯債務型の収入合算ではどちらかが死亡した場合、もう一方の債務者の支払い義務がなくなるサービスがありました。しかし、ペアローンで連生団信を導入したのはPayPay銀行が初めてです。

これまで、ペアローンを選択したいと思いながらも、片方が死亡してしまった場合を考え、二の足を踏んでいた方にとっては選択肢が一つ増えた形になります。

しかも2024年11月現在、PayPay銀行以外でもペアローン連生団信サービスを開始した金融機関もあり、さらに選択肢は広がっています。

\\ こちらの記事もおすすめ //

ペアローンの契約で片方の死亡に不安がある場合はペアローン連生団信も検討してみよう

ペアローンとは、主に夫婦が1つの物件に対し、それぞれが連帯保証人となって別々のローンを組み、返済をしていくものです。夫婦それぞれが住宅ローン控除を受けられることや単独ローンに比べ高額のローン契約を結べるメリットがあります。

ただ、別々のローン契約になるため、万が一、返済途中で片方が死亡した場合、亡くなった方のローン残高は0円になるものの、もう一方の方のローン残高はそのままです。

そのため、万が一に備えて互いに別途、生命保険に加入しておくことが必要です。また、死亡した際に相続で揉めないよう、共有持分をそれぞれ相手にすべて相続するよう遺書に記載しておきましょう。

ほかにも2024年6月からはペアローンでどちらが亡くなっても2人共のローン残高が0円になるペアローン連生団信を導入する金融機関も登場しました。このサービスを利用すれば、ペアローンで片方が亡くなってもローンを支払い続けるリスクがなくなります。

これから住宅を購入し、ローンを組む際はさまざまな状況を加味した上でそれぞれで最適な方法を選択できるよう、しっかりと検討しましょう。

住宅ローンの契約もオンラインの時代へ

住宅ローンの金利や保障内容を比較検討する中で、契約手続きの煩雑さに驚いている方も多いのではないでしょうか。大量の書類への署名・捺印、収入印紙の準備、金融機関への来店など、時間も手間もかかるのがこれまでの常識でした。

しかし近年、こうした住宅ローン契約の手続きに「電子契約」を活用する金融機関が急速に増えています。

電子契約を導入することで、利用者には以下のような大きなメリットがあります。

- 収入印紙が不要になる(コスト削減):紙の契約書で必須だった数万円の収入印紙が、電子契約では不要になります。

- 来店不要で手続きが完結する:スマートフォンやパソコンがあれば、場所や時間を選ばずに契約手続きを進められます。

- 書類の管理が簡単・安全になる:契約データはオンラインで安全に保管されるため、大量の契約書を自分で管理する手間や紛失のリスクがありません。

実は、こうした金融機関のDX(デジタルトランスフォーメーション)を支えているのが、電子印鑑GMOサインをはじめとする電子契約サービスです。

住宅ローンのような重要な契約にも活用される高いセキュリティと信頼性を備えた「GMOサイン」は、不動産/金融業界はもちろん、さまざまな業界のビジネスシーンで導入が進んでいます。皆さまのお仕事における契約業務も、もっとスムーズで効率的に変えることができるかもしれません。

契約業務の改善にご興味のある方は、ぜひ「GMOサイン」の公式サイトもご覧ください。